今回は、法人住民税の「加算対象被配賦欠損調整額」を確認します。

内容

法人税の通算制度で損益通算や欠損金の通算があった場合に、

「法人税割の課税標準」を通算制度がなかった状態に近づける調整をします。

今回は「加算対象被配賦欠損調整額」を確認します。

具体例

加算対象被配賦欠損調整額は「被配賦欠損金控除額」がある場合に加算します。被配賦欠損金控除額とは、他の通算法人から受け取った欠損金額で損金算入したものをいいます。

法人住民税の計算では、欠損金の通算制度がないため、

損金算入しなかったものとして加算調整します。

数字で確認します。

法人税の計算

特定欠損金以外の欠損金額と

非特定欠損金配賦額(割り当てられた基準額)が次の金額とします。

| 内容 | P社 | S1社 | S2社 | 合計 |

|---|---|---|---|---|

| 特定欠損金以外の欠損金額(配賦前) | 15,000 | 13,500 | 1,500 | 30,000 |

| 非特定欠損金配賦額 | 28,500 | 1,500 | 0 | 30,000 |

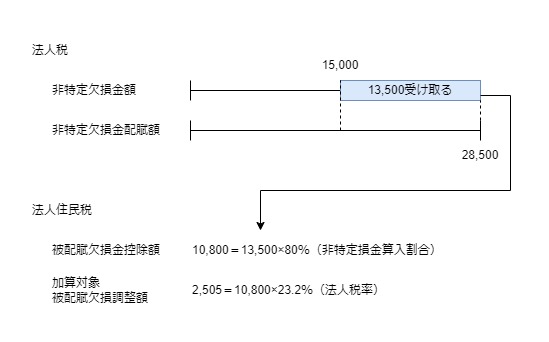

P社の計算

非特定欠損金配賦額(基準額)28,500-特定欠損金以外の欠損金額15,000

=被配賦欠損金控除額13,500(受け取った欠損金額)

S1社の計算

非特定欠損金配賦額(基準額)1,500-特定欠損金以外の欠損金額13,500

=配賦欠損金額調整額12,000(渡した欠損金額)

S2社の計算

非特定欠損金配賦額(基準額)0-特定欠損金以外の欠損金額1,500

=配賦欠損金額調整額1,500(渡した欠損金額)

P社に被配賦欠損金控除額13,500(受け取った欠損金額)があるため、

法人住民税の法人税額の加算調整が必要です。

S1社とS2社の配賦欠損金(渡した欠損金額)については、

当期に調整しません。

法人住民税の計算

| 内容 | P社 | S1社、S2社 |

|---|---|---|

| 加算対象 被配賦欠損調整額 | 被配賦欠損金控除額13,500×80%(注1)=10,800×23.2%(注2)=2,505 注1、非特定損金算入割合を80%と仮定 注2、法人税率 | - |

| 控除対象配賦欠損調整額 | - | 当期に調整しません。 |

イメージ

この加算調整は、第6号様式別表1(通算法人又は通算法人であった法人の課税標準となる法人税額に関する計算書)の2(加算対象通算対象欠損調整額及び加算対象被配賦欠損調整額の計算)で行います。

加算項目のまとめ

損益通算で損金算入した金額の調整を「加算対象通算対象欠損調整額」、

欠損金の通算で損金算入した金額の調整を「加算対象被配賦欠損調整額」と

いいます。いずれも発生した事業年度で調整するもので書類の添付は不要です。

参考規定

加算対象被配賦欠損調整額の加算調整

17 法人税法第七十一条第一項(同法第七十二条第一項の規定が適用される場合に限る。)又は第七十四条第一項の規定により法人税に係る申告書を提出する義務がある法人について、当該事業年度において生じた被配賦欠損金控除額(同法第六十四条の七第一項第二号ハに掲げる金額に同項第三号ロに規定する非特定損金算入割合(第十九項において「非特定損金算入割合」という。)を乗じて計算した金額(同条第五項の規定の適用がある場合には、同項第一号に規定する場合における当該金額)で同法第五十七条第一項の規定により損金の額に算入されたものをいう。次項において同じ。)がある場合の当該法人が納付すべき当該事業年度分の法人税割の課税標準となる法人税額の算定については、第一項、第三十四項又は第三十五項の規定にかかわらず、これらの規定により申告納付すべき当該法人税額の課税標準の算定期間に係る法人税割の課税標準となる法人税額に加算対象被配賦欠損調整額を加算するものとする。

地方税法53条

加算対象被配賦欠損調整額の定義

18 前項に規定する加算対象被配賦欠損調整額とは、被配賦欠損金控除額に、同項の法人の当該事業年度終了の日における第四項各号に掲げる当該法人の区分に応じ、それぞれ当該各号に定める率を乗じて得た金額をいう。

地方税法53条

使用する税率

4 前項に規定する控除対象通算適用前欠損調整額とは、通算適用前欠損金額に、同項の法人の最初通算事業年度(法人税法第六十四条の九第一項の規定による承認の効力が生じた日以後最初に終了する事業年度をいう。以下この項から第六項までにおいて同じ。)終了の日(二以上の最初通算事業年度終了の日がある場合には、当該通算適用前欠損金額の生じた事業年度後最初の最初通算事業年度終了の日)における次の各号に掲げる当該法人の区分に応じ、それぞれ当該各号に定める率を乗じて得た金額をいう。

地方税法53条

一 普通法人(法人税法第二条第九号に規定する普通法人をいう。第十四項第一号及び第五十五項第四号において同じ。) 同法第六十六条第一項に規定する税率に相当する率

二 協同組合等(法人税法第二条第七号に規定する協同組合等をいう。第十四項第二号及び第五十五項第四号において同じ。) 同法第六十六条第三項に規定する税率に相当する率

→ 66条1項は23.2%