今回は、消費税の「合併があつた場合の納税義務の免除の特例」のうち、

過去に新設合併があった場合(調整計算)を確認します。

内容

原則として、2期前の課税売上高(消費税がかかる売上)が

1000万円以下の場合、免税事業者となり、消費税を納める義務がありません。

ただし、納税義務の免除の特例に該当する場合は、

消費税を納める義務が生じます。その特例の1つが合併があった場合です。

合併があった場合の特例は、次の4つです。

- 当期中に吸収合併があった場合

- 過去に吸収合併があった場合

- 当期中に新設合併があった場合

- 過去に新設合併があった場合 ← 今回確認

今回は、4の「過去に新設合併があった場合」を確認します。

特例の内容

過去に新設合併があった場合において、

一定の方法で計算した金額が1000万円を超えるときは、

合併法人のその事業年度の課税資産の譲渡等については、

消費税の納税義務は免除されません。

(消費税を納める義務が生じます。)

課税売上高の計算方法は3つ

課税売上高の計算方法は次の3つです。

1、合併法人の基準期間における課税売上高がある場合

合併法人の基準期間における課税売上高と

被合併法人の一定の方法で計算した金額を合計して判定します。

2、合併法人の基準期間における課税売上高がない場合

被合併法人の一定の方法で計算した金額を合計して判定します。

3、その他一定の場合

合併法人の基準期間における課税売上高を調整します。

今回は、3を確認します。

基準期間における課税売上高を調整する場合

合併法人の基準期間における課税売上高については。

原則として年換算が不要ですが、

事業年度が変則的な場合は年換算が必要となります。

年換算の要件は、次のとおりです。

基準期間に含まれる事業年度の月数の合計数>

「合併の日」から

「合併法人の事業年度開始の日の前日の一年前の日の前日」までの期間の月数

期間の遡り計算については、

例えば、事業年度開始の日が2023年4月1日の場合、前日は2023年3月31日、

1年前の日は2022年4月1日、前日は2022年3月31日となります

上記の要件に該当する場合は、

合併法人の基準期間における課税売上高を調整します。

調整方法を算式で示すと次のとおりです。

合併法人の基準期間における課税売上高(年換算前)

------------------------=A(1月あたりの金額)

基準期間に含まれる事業年度の月数の合計数

A×前項(5項)に規定する期間の月数

上記算式で、「合併法人の基準期間における課税売上高」を調整した後に、

被合併法人の基準期間における課税売上高(4項)をプラスします。

事例で確認します。

事例

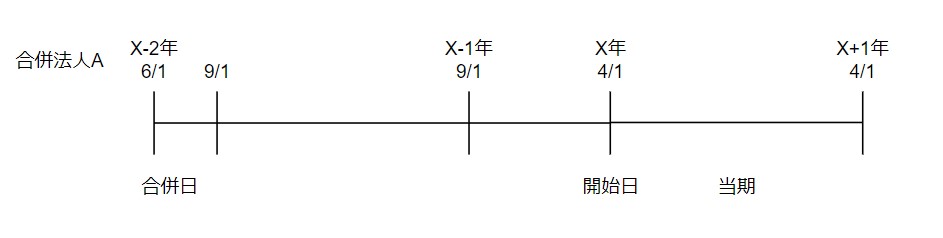

X-2年6/1、新設合併により株式会社A(8月決算法人)を設立した。

期中に3月決算法人に変更した。

(被合併法人の計算については省略します。)

調整計算の判定

X年4/1開始事業年度(課税期間)の調整計算の判定をします。

左が規定、右が取扱いです。

| 規定 | 取扱い |

|---|---|

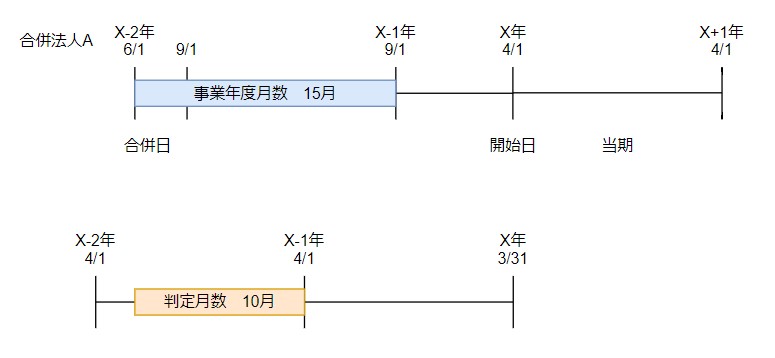

| 同項の合併法人の当該事業年度の基準期間に含まれる事業年度の月数の合計数が | <基準期間> 開始日 X年4/1 2年前の日の前日 X-2年4/1 同日以後1年経過日 X-1年3/31 この期間内に開始した事業年度は、 X-2年6/1からX-2年8/31までと X-2年9/1からX-1年8/31までの 期間となります。 事業年度の月数の合計数は、 3月+12月=15月となります。 |

| 合併の日から当該合併法人の当該事業年度開始の日の前日の一年前の日の前日までの期間の月数を超える場合とする。 | <調整期間> 合併日 X-2年6/1から 事業年度開始日の前日 X年3/31 1年前の日 X-1年4/1 前日 X-1年3/31まで。 対象期間は、X-2年6/1から X-1年3/31までとなり、 月数は10月となります。 |

15月(基準期間)>10月(調整期間)となるため、調整計算をします。

調整計算と判定

合併法人Aの

X-2年6/1からX-2年8/31までの課税売上高 150万円

X-2年9/1からX-1年8/31までの課税売上高 480万円の場合

| 規定 | 取扱い |

|---|---|

| 法第十一条第四項の合併法人の当該事業年度の基準期間における課税売上高(同項に規定する事業年度の基準期間における課税売上高をいう。)を当該基準期間に含まれる事業年度の月数の合計数で除し、 | <合併法人> 基準期間における課税売上高 (年換算前)は、 150万円+480万円=630万円、 事業年度の月数は15月のため、 630万円÷15月=42万円となります。 |

| これに前項に規定する期間の月数を乗じて計算した金額と | <合併法人> 42万円×10月(5項に規定する期間の月数)=420万円 |

| 第四項の規定により計算した金額との合計額 | 420万円に被合併法人の基準期間における課税売上高(4項計算)をプラスします。 |

被合併法人の基準期間に対応する期間における

課税売上高(4項計算)が500万円の場合、

合併法人の基準期間における課税売上高 420万円(調整後)

+被合併法人の基準期間における課税売上高(4項計算) 500万円

=920万円≦1000万円となるため、

過去に合併があった場合の特例の対象外となります。

参考規定

合併があつた場合の納税義務の免除の特例、過去に新設合併した場合

4 合併法人の当該事業年度開始の日の二年前の日から当該事業年度開始の日の前日までの間に合併があつた場合において、当該合併法人の当該事業年度の基準期間における課税売上高(事業年度の基準期間中の国内における課税資産の譲渡等の対価の額の合計額から事業年度の基準期間における売上げに係る税抜対価の返還等の金額の合計額を控除した残額をいう。以下この項において同じ。)と各被合併法人の当該合併法人の当該事業年度の基準期間に対応する期間における課税売上高として政令で定めるところにより計算した金額の合計額との合計額(当該合併法人の当該事業年度の基準期間における課税売上高がない場合その他政令で定める場合には、政令で定める金額)が千万円を超えるときは、当該合併法人(第九条第四項の規定による届出書の提出により、又は第九条の二第一項の規定により消費税を納める義務が免除されないものを除く。)の当該事業年度(その第九条第一項に規定する基準期間における課税売上高が千万円以下である事業年度に限る。)における課税資産の譲渡等及び特定課税仕入れについては、同条第一項本文の規定は、適用しない。

消費税法11条

政令で定める場合

5 法第十一条第四項に規定する政令で定める場合は、同項の合併法人の当該事業年度の基準期間に含まれる事業年度の月数の合計数が合併の日から当該合併法人の当該事業年度開始の日の前日の一年前の日の前日までの期間の月数を超える場合とする。

消費税法施行令22条

2号、第5項に規定する場合に該当する場合(調整計算)

6 法第十一条第四項に規定する政令で定める金額は、次の各号に掲げる場合の区分に応じ当該各号に定める金額とする。

消費税法施行令22条

一 省略

二 前項に規定する場合に該当する場合 法第十一条第四項の合併法人の当該事業年度の基準期間における課税売上高(同項に規定する事業年度の基準期間における課税売上高をいう。)を当該基準期間に含まれる事業年度の月数の合計数で除し、これに前項に規定する期間の月数を乗じて計算した金額と第四項の規定により計算した金額との合計額