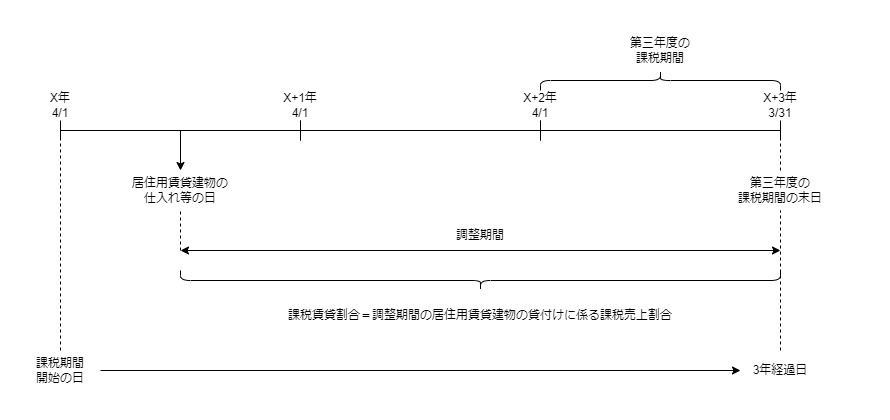

今回は、居住用賃貸建物の消費税の調整で使用する

「課税賃貸割合」を確認します。

課税賃貸割合

課税賃貸割合は、消費税法施行令に規定されています。

(規定は最後に掲載)

第1号で割合の分母の計算、

第2号で割合の分子の計算をしています。

算式で示すと、

課税賃貸割合=第2号÷第1号となります。

計算構造は、課税譲渡等割合と似ています。

分母(第1号)の計算

調整期間の居住用賃貸建物の貸付けの対価

(純額、税抜き)を計算します。

以下、規定をまとめたものです。

分母(第1号)=A-B

A、課税事業者が調整期間に行った

居住用賃貸建物(注1)の貸付けの対価の額の合計額

B、課税事業者が調整期間に行った

居住用賃貸建物の貸付けに係る対価の返還等の金額の合計額

注1、第三年度の課税期間の末日に有している部分に限ります。

分子(第2号)の計算

調整期間の居住用賃貸建物の貸付けの対価

(純額の税抜き課税売上げ)を計算します。

以下、規定をまとめたものです。

分子(第2号)=A-B

A、課税事業者が調整期間に行った

居住用賃貸建物の貸付け(注1)の対価の額の合計額

注1、課税賃貸用

「別表第一第十三号に掲げる住宅の貸付け」以外の貸付けの用

(例えば、有料の事務所や倉庫の貸付用)

B、一定の方法で計算した金額の合計額=イ-ロ

(税抜き課税売上げのマイナスを計算)

イ、調整期間に行ったその貸付けに係る

「売上げに係る対価の返還等の金額」

ロ、調整期間に行ったその貸付けに係る

「売上げに係る対価の返還等の金額」に係る消費税額×100/78

課税賃貸割合の計算例

調整期間の居住用賃貸建物の貸付けの対価は次のとおりです。

(カッコ内の金額は税抜対価)

| 内容 | 売上げ | 売上げの マイナス | 純売上げ |

|---|---|---|---|

| 事務所賃貸 (課税賃貸用) | 1,100(1,000) | 330(300) | 770(700) |

| 居住用賃貸 (非課税) | 3,000 | 200 | 2,800 |

| 合計 | 4,100(4,000) | 530(500) | 3,570(3,500) |

課税賃貸割合は、20%(=700÷3,500)となります。

分母(第1号)の計算

4,000-500=3,500

分子(第2号)の計算

1,000-300=700

参考規定

課税賃貸割合の計算

第五十三条の二 法第三十五条の二第三項に規定する課税賃貸割合として政令で定めるところにより計算した割合は、第一号に掲げる金額のうちに第二号に掲げる金額の占める割合とする。

消費税法施行令

一 当該事業者が調整期間(法第三十五条の二第一項に規定する調整期間をいう。以下この号及び次号において同じ。)に行つた当該居住用賃貸建物(同項に規定する第三年度の課税期間の末日において有している部分に限る。同号において同じ。)の貸付けの対価の額の合計額から、当該調整期間に行つた当該貸付けに係る第四十八条第一項第一号に規定する資産の譲渡等に係る対価の返還等の金額の合計額を控除した残額

二 当該事業者が調整期間に行つた当該居住用賃貸建物の貸付け(課税賃貸用(法第三十五条の二第一項に規定する課税賃貸用をいう。次項第二号において同じ。)に供したものに限る。イ及びロにおいて同じ。)の対価の額の合計額から、イに掲げる金額からロに掲げる金額を控除した金額の合計額を控除した残額

イ 当該調整期間に行つた当該貸付けに係る法第三十八条第一項に規定する売上げに係る対価の返還等の金額

ロ 当該調整期間に行つた当該貸付けに係る法第三十八条第一項に規定する売上げに係る対価の返還等の金額に係る消費税額に七十八分の百を乗じて算出した金額