今回は、通算法人が被合併法人等の欠損金額を承継できない場合を

確認してみましょう。

2023/10/21、一部追加修正

内容

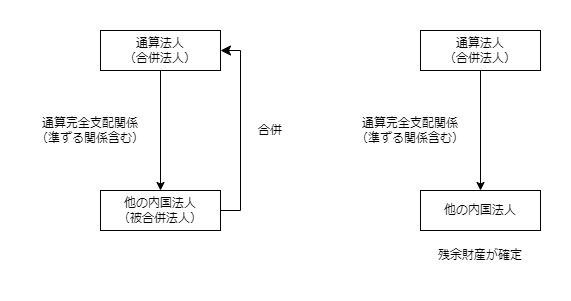

・通算法人を合併法人とする合併で

その通算法人との間に通算完全支配関係(注1)がある

他の内国法人を被合併法人とするものが行われた場合又は

・通算法人との間に通算完全支配関係(注2)がある他の内国法人で

その通算法人が発行済株式等の全部若しくは一部を有するものの残余財産が確定した場合には、

次に掲げる欠損金額については、

欠損金額の承継(法人税法57条2項)の規定は、適用されません。

注1、通算完全支配関係

これに準ずる関係として政令で定める関係を含む。以下この項において同じ。

注2、通算完全支配関係

当該通算法人による完全支配関係又は

第2条第12号の7の6に規定する相互の関係に限る。

欠損金額が承継できないパターンは、次の2つです。

承継できない欠損金は、次の2つです。

時価評価法人の過去10年間の欠損金額(1号)

1号、これらの他の内国法人が時価評価除外法人に該当しない場合(注3)におけるこれらの他の内国法人の前10年内事業年度において生じた欠損金額(注4)

→ 時価評価する法人の過去10年間の欠損金額

注3、その適格合併の日の前日又はその残余財産の確定日がこれらの他の内国法人が通算親法人との間に通算完全支配関係を有することとなった日の前日からその有することとなった日の属するその通算親法人の事業年度終了日までの期間内の日であることその他の政令で定める要件に該当する場合に限る。

→ 1号要件は、適格合併に限ります。

注4、法人税法57条2項の規定により

これらの他の内国法人の欠損金額とみなされたものを含む。

政令で定める要件を確認してみましょう。

承継できない欠損金額の要件

政令で定める要件は、

次に掲げる要件(1号と2号)のいずれにも該当すること

(通算親法人である場合には、1号要件に該当すること。)とする。

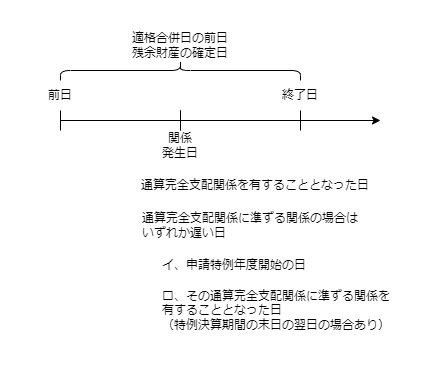

1号、合併の日の前日又は残余財産の確定日が、他の内国法人が通算親法人との間に通算完全支配関係を有することとなった日(注、関係発生日)の前日からその関係発生日の属するその通算親法人の事業年度終了日までの期間内であること。

注、その他の内国法人がその通算親法人との間に通算完全支配関係に準ずる関係がある法人である場合には、次に掲げる日のうちいずれか遅い日。以下1号・2号において「関係発生日」という。

次に掲げる日

イ、申請特例年度開始の日

ロ、その通算完全支配関係に準ずる関係を有することとなった日(事業年度の特例(法人税法第14条第8項、決算日の特例)の適用を受ける場合にあっては、関係を有することとなった日の前日の属する特例決算期間(法人税法第14条第8項第1号)の末日の翌日)

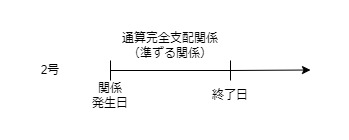

2号、継続支配要件

関係発生日から合併の日の前日(法人税法第57第7項第1号)又は残余財産の確定日の属する通算法人に係る通算親法人の事業年度終了日(注)まで継続してその通算法人とその通算親法人との間に通算完全支配関係があること。

注、その通算法人が事業年度終了日以前にその通算法人を被合併法人とする合併で他の通算法人を合併法人とするものを行った場合又は

事業年度終了日前にその通算法人の残余財産が確定した場合には、

その合併の日の前日又はその残余財産の確定の日

→ 通算親法人の事業年度終了日前に、その通算法人がなくなるため。

通算制度に含み損を持ち込ませないために時価評価を行います。

時価評価をすると含み損が欠損金額となり、

原則として欠損金額が切り捨てられます。

切捨てられるはずの欠損金額が

適格合併等により承継できる場合を考えてみると、

関係発生日=事業年度が切り替わる日

ではない場合があります。

この場合、事業年度が打ち切られないため、欠損金額が切り捨てられる前に

適格合併等で欠損金額が承継できてしまう(法人税法第57条第2項)ため、

この規定で、欠損金額の承継を停止しているのでしょうね。

連結納税制度の見直しに関する法人税法等の改正

上記(イ)は、設立事業年度等の承認申請特例を適用した場合の通算制度適用初年度において、通算承認の効力が生じていない法人を被合併法人とする適格合併があった場合又は通算承認の効力が生じていない法人の残余財産が確定した場合に、これらの事実がなかったとしたならば上記イにより切り捨てられることとなった金額を、引継ぎの対象から除外することで、実質的に切り捨てるものです。また、上記ロは、通算親法人の事業年度の中途で通算グループ内で合併が行われた場合又は通算子法人の残余財産が確定した場合には、被合併法人又は残余財産が確定した法人の最後事業年度の欠損金額は、連結納税制度(旧法法81の 9④)と同様に、合併法人又は株主等である法人において損金算入される(法法64の8 )ことから、引継ぎの対象とされていないものです。

財務省、連結納税制度の見直しに関する法人税法等の改正、855ページ

上記イの説明

イ 時価評価法人の通算開始・加入前の欠損金額の切捨て

財務省、連結納税制度の見直しに関する法人税法等の改正、853ページ

通算法人が時価評価除外法人に該当しない場合には、その通算法人の通算承認の効力が生じた日以後に開始する各事業年度においては、同日前に開始した各事業年度において生じた欠損金額は、ないものとすることとされています(法法57⑥)。

被合併法人等の最後事業年度の欠損金額(2号)

2号、これらの他の内国法人の

通算法人の合併等があった場合の欠損金の損金算入(法人税法64条の8)

の規定の適用がある欠損金額

被合併法人等の最後事業年度の欠損金額については、

合併法人等の損金算入となるため欠損金額として承継できません。

法人住民税の計算(引継ぎと控除)

法人住民税の計算では、

引き継げなかった欠損金額の引継ぎ規定

(控除未済合併等前欠損金額の引継ぎ)があります。

この引継ぎの対象は1号の欠損金額で

2号の欠損金額は引継ぎの対象外です。

参考規定など

適格合併等があった場合の被合併法人の欠損金額の承継の不適用

7 通算法人を合併法人とする合併で当該通算法人との間に通算完全支配関係(これに準ずる関係として政令で定める関係を含む。以下この項において同じ。)がある他の内国法人を被合併法人とするものが行われた場合又は通算法人との間に通算完全支配関係(当該通算法人による完全支配関係又は第二条第十二号の七の六に規定する相互の関係に限る。)がある他の内国法人で当該通算法人が発行済株式若しくは出資の全部若しくは一部を有するものの残余財産が確定した場合には、次に掲げる欠損金額については、第二項の規定は、適用しない。

法人税法57条7項

一 これらの他の内国法人が時価評価除外法人に該当しない場合(当該合併(適格合併に限る。)の日の前日又は当該残余財産の確定した日がこれらの他の内国法人が通算親法人との間に通算完全支配関係を有することとなつた日の前日から当該有することとなつた日の属する当該通算親法人の事業年度終了の日までの期間内の日であることその他の政令で定める要件に該当する場合に限る。)におけるこれらの他の内国法人の前十年内事業年度において生じた欠損金額(第二項の規定によりこれらの他の内国法人の欠損金額とみなされたものを含む。)

二 これらの他の内国法人の第六十四条の八(通算法人の合併等があつた場合の欠損金の損金算入)の規定の適用がある欠損金額

規定を一部整理したもの

・通算法人を合併法人とする合併で当該通算法人との間に通算完全支配関係(注1)がある他の内国法人を被合併法人とするものが行われた場合又は

・通算法人との間に通算完全支配関係(注2)がある他の内国法人で当該通算法人が発行済株式若しくは出資の全部若しくは一部を有するものの残余財産が確定した場合

には、次に掲げる欠損金額については、第2項の規定は、適用しない。

注1、通算完全支配関係

これに準ずる関係として政令で定める関係を含む。以下この項において同じ。

注2、通算完全支配関係

当該通算法人による完全支配関係又は第二条第十二号の七の六に規定する相互の関係に限る。

一 これらの他の内国法人が時価評価除外法人に該当しない場合(注3)におけるこれらの他の内国法人の前十年内事業年度において生じた欠損金額(注4)

二 これらの他の内国法人の第64条の8(通算法人の合併等があつた場合の欠損金の損金算入)の規定の適用がある欠損金額

注3、時価評価除外法人に該当しない場合

当該合併(適格合併に限る。)の日の前日又は当該残余財産の確定した日がこれらの他の内国法人が通算親法人との間に通算完全支配関係を有することとなつた日の前日から当該有することとなつた日の属する当該通算親法人の事業年度終了の日までの期間内の日であることその他の政令で定める要件に該当する場合に限る。

注4、前十年内事業年度において生じた欠損金額

第二項の規定によりこれらの他の内国法人の欠損金額とみなされたものを含む。

時価評価法人の欠損金額が承継できない要件

(通算完全支配関係に準ずる関係等)

法人税法施行令112条の2

第百十二条の二

2 法第五十七条第七項第一号に規定する政令で定める要件は、次に掲げる要件のいずれにも該当すること(同項の通算法人が通算親法人である場合には、第一号に掲げる要件に該当すること。)とする。

一 法第五十七条第七項第一号の合併の日の前日又は同号の残余財産の確定した日が、同号の他の内国法人が通算親法人との間に通算完全支配関係を有することとなつた日(当該他の内国法人が当該通算親法人との間に通算完全支配関係に準ずる関係がある法人である場合には、次に掲げる日のうちいずれか遅い日。以下この号及び次号において「関係発生日」という。)の前日から当該関係発生日の属する当該通算親法人の事業年度終了の日までの期間内の日であること。

イ 法第六十四条の九第九項に規定する申請特例年度開始の日

ロ 当該通算完全支配関係に準ずる関係を有することとなつた日(法第十四条第八項(事業年度の特例)の規定の適用を受ける場合にあつては、同日の前日の属する同項第一号に規定する特例決算期間の末日の翌日)

二 関係発生日から法第五十七条第七項第一号の合併の日の前日又は同号の残余財産の確定の日の属する同項の通算法人に係る通算親法人の事業年度終了の日(当該通算法人が同日以前に当該通算法人を被合併法人とする合併で他の通算法人を合併法人とするものを行つた場合又は同日前に当該通算法人の残余財産が確定した場合には、当該合併の日の前日又は当該残余財産の確定の日)まで継続して当該通算法人と当該通算親法人との間に通算完全支配関係があること。

規定を整理したもの

法人税法第57条第7項第1号に規定する政令で定める要件は、

次に掲げる要件のいずれにも該当すること(注1)とする。

1号、法第57条第7項第1号の合併の日の前日又は同号の残余財産の確定した日が、同号の他の内国法人が通算親法人との間に通算完全支配関係を有することとなつた日(注2、関係発生日)の前日から当該関係発生日の属する当該通算親法人の事業年度終了の日までの期間内の日であること。

イ 法第64条の9第9項に規定する申請特例年度開始の日

ロ 当該通算完全支配関係に準ずる関係を有することとなつた日(注3)

2号、関係発生日から法第57条第7項第1号の合併の日の前日又は同号の残余財産の確定の日の属する同項の通算法人に係る通算親法人の事業年度終了の日(注4)まで継続して当該通算法人と当該通算親法人との間に通算完全支配関係があること。

注1、同項の通算法人が通算親法人である場合には、第1号に掲げる要件に該当すること。

注2、当該他の内国法人が当該通算親法人との間に通算完全支配関係に準ずる関係がある法人である場合には、次に掲げる日のうちいずれか遅い日。以下この号及び次号において「関係発生日」という。

注3、法第十四条第八項(事業年度の特例)の規定の適用を受ける場合にあつては、同日の前日の属する同項第一号に規定する特例決算期間の末日の翌日

注4、当該通算法人が同日以前に当該通算法人を被合併法人とする合併で他の通算法人を合併法人とするものを行つた場合又は同日前に当該通算法人の残余財産が確定した場合には、当該合併の日の前日又は当該残余財産の確定の日