今回は、「インボイス発行事業者の事業を相続した場合の手続き」を

確認してみましょう。

内容

インボイスを発行する個人事業者が亡くなった場合、

事業を承継した個人(相続人)が一定期間、

自動的に亡くなった方の登録番号を引き継ぎます。

引継ぎ期間には期限があり、期限を過ぎると登録番号は失効します。

この引継ぎ期間を「みなし登録期間」といいます。

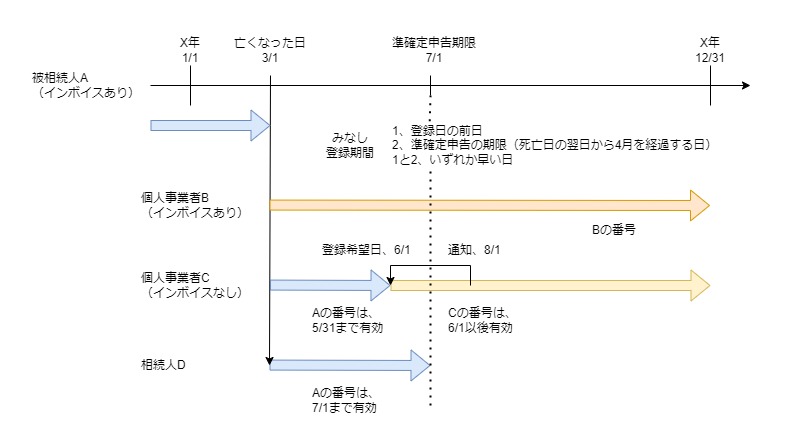

みなし登録期間

みなし登録期間は次の2パターンあり、

いずれか早い日に終了します。

1、相続の翌日から

事業を承継した相続人自身の登録番号の登録日の前日

2、相続の翌日から

準確定申告の期限日(亡くなった日の翌日から4月を経過する日)

具体例

みなし登録期間とインボイスの関係を具体例で確認します。

前提

1、インボイスの登録を受けている個人事業者Aは、X年3/1に亡くなりました。

2、Aの事業を承継した相続人は次の3人です。

| 相続人 | 状況 |

|---|---|

| 個人事業者B | 既にインボイスの申請をして登録を受けています。 |

| 個人事業者C | 相続を機にX年5/1にインボイスの申請をしました。 (登録希望日はX年6/1) その後、X年8/1にインボイスの登録通知を受けました。 |

| 事業者でないD | インボイスに関する手続きをしていません。 |

3、年内に遺産分割協議が確定していません。

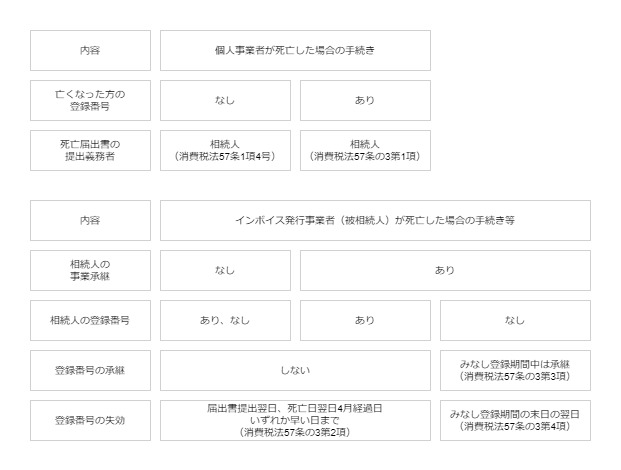

取扱い

1、インボイス発行事業者の死亡届出書の提出

事業を承継した相続人3人(B、C、D)は、速やかに「適格請求書発行事業者の死亡届出書」を提出する必要があります。

2、登録番号の引継ぎ

インボイスの登録を受けている個人事業者Aが亡くなったため、相続により事業を承継したCとDはAの登録番号を引き継ぎます。Bは、登録番号を所有しているためAの登録番号を引き継ぎできません。この場合、Aの登録番号をC、Dの登録番号として取り扱います。

2-2、適格請求書発行事業者の死亡届出書の効力

相続人別に法令を適用する場合、Bについては「適格請求書発行事業者の死亡届出書」の翌日にAの登録番号が失効すると考えられます。

CとDについては、「適格請求書発行事業者の死亡届出書」を提出した場合であっても、Aの登録番号は失効しないと考えられます。

相続人別に法令を適用すると考える場合

| 相続人 | 適格請求書発行事業者の死亡届出書の効力と Aの登録番号の取扱い |

|---|---|

| B | 提出日の翌日又は死亡翌日から4月経過した日の いずれか早い日にAの登録番号が失効します。 (消費税法57条の2項、引継ぎなし) |

| CとD | 相続人が登録を受けた日の前日又は死亡翌日から4月経過する日の いずれか早い日まで登録番号を引き継ぐため、Aの登録番号は失効しません。(消費税法57条の3項、引継ぎあり) 引継ぎ期間の末日の翌日以後、Aの登録番号が失効します。 (消費税法57条の4項) |

3、個人事業者Bの手続き

Aの登録番号を引き継がないため、手続きは不要です。

4、個人事業者Cの手続き

引継ぎ期間の延長について

引継ぎ期間中にインボイスの登録申請をしていますが、

準確定申告の期限日(X年7/1)までに、

インボイスの登録・処分の通知が届いていません。

この場合、その通知が届くまで引継ぎ期間が自動的に延長されます。

引継ぎ期間の終了日について

登録希望日(X年6/1)の後のX年8/1に通知を受けていますので、

経過措置の適用がある場合は、

登録希望日(X年6/1)に登録を受けたものとして取り扱われる

と考えられます。

この場合、登録希望日(X年6/1)に遡って登録を受けたものとするため、

引継ぎ期間についても遡ると考えると、

登録を受けた日の前日(X年5/31)が引継ぎ期間の末日になる

と考えられます。

Aの登録番号について

相続の翌日(X年3/2)から登録を受けた日の前日(X年5/31)までの期間は、

引き継いだAの登録番号が有効です。

X年5/31の翌日(X年6/1)以後は、

Aの登録番号が失効します。

Cの登録番号について

登録を受けた日(登録希望日のX年6/1)以後は、

登録を受けたCの登録番号が有効になります。

5、事業者でないDについて

インボイスに関する手続きをしていないため、

引継ぎ期間の末日(X年7/1)までAの登録番号が有効です。

X年7/1の翌日(X年7/2)以後、Aの登録番号は失効します。

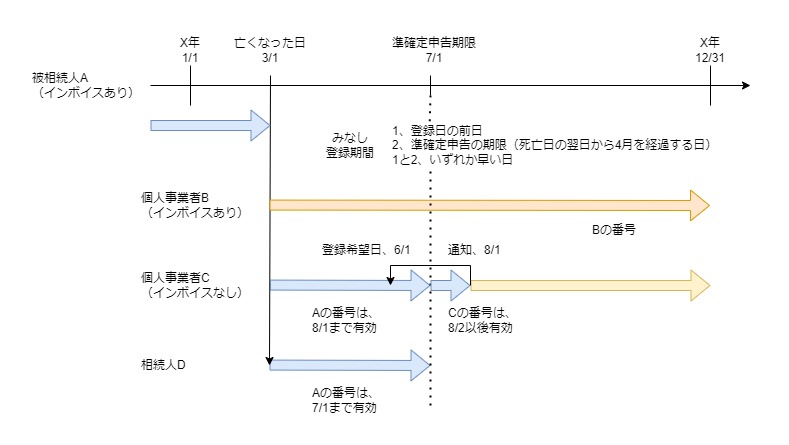

訂正前

2023/10/13、訂正

個人事業者Cについては、

登録希望日(X年6/1)に遡って登録を受けることになりますが、

みなし登録期間だけではなく、

「みなし登録期間とみなす期間」を含めて、

インボイスの登録を受けた事業者とみなし、

そのインボイス発行事業者(被相続人)に係る登録番号を

その相続人の登録番号とみなします。

Cの番号が有効になるのは、登録希望日(登録日)のX年6/1ではなく、

通知が到達する日の末日(X年8/1)の翌日(X年8/2)と

考えることができます。

実際にCの番号は登録希望日のX年6/1に有効となりますが、

・みなし登録期間

・みなし登録期間とみなす期間

の規定により、Cの番号がAの番号に上書きされるイメージです。

最初は、登録希望日に遡るため、

相続人本人のインボイス番号の再発行が必要?と考えていました。

上記の取扱いにより、

相続人本人のインボイス番号の再発行は不要なのでしょうね。

もう一度、規定を確認して整理したいと思います。

まとめ

参考規定など

国税庁、消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A、問16(相続)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

小規模事業者の納税義務の免除が適用されなくなつた場合等の届出

第五十七条 事業者が次の各号に掲げる場合に該当することとなつた場合には、当該各号に定める者は、その旨を記載した届出書を速やかに当該事業者の納税地を所轄する税務署長に提出しなければならない。

消費税法

四 個人事業者(第九条第一項本文の規定により消費税を納める義務が免除される者を除く。)が死亡した場合 当該死亡した個人事業者の相続人

適格請求書発行事業者が死亡した場合における手続等

第五十七条の三 適格請求書発行事業者(個人事業者に限る。以下この条において同じ。)が死亡した場合には、第五十七条第一項の規定にかかわらず、同項第四号に定める者は、同号に掲げる場合に該当することとなつた旨を記載した届出書を、速やかに、当該適格請求書発行事業者の納税地を所轄する税務署長に提出しなければならない。

消費税法、施行日令和5年10月1日

2 適格請求書発行事業者が死亡した場合における前条第一項の登録は、次項の規定の適用を受ける場合を除き、前項の規定による届出書が提出された日の翌日又は当該死亡した日の翌日から四月を経過した日のいずれか早い日に、その効力を失う。

3 相続により適格請求書発行事業者の事業を承継した相続人(適格請求書発行事業者を除く。)の当該相続のあつた日の翌日から、当該相続人が前条第一項の登録を受けた日の前日又は当該相続に係る適格請求書発行事業者が死亡した日の翌日から四月を経過する日のいずれか早い日までの期間(次項において「みなし登録期間」という。)については、当該相続人を同条第一項の登録を受けた事業者とみなして、この法律(同条第十項(第一号に係る部分に限る。)を除く。)の規定を適用する。この場合において、当該みなし登録期間中は、当該適格請求書発行事業者に係る同条第四項の登録番号を当該相続人の登録番号とみなす。

4 前項の規定の適用を受けた相続人の被相続人に係る前条第一項の登録は、当該相続人のみなし登録期間の末日の翌日以後は、その効力を失う。

5 税務署長は、第二項又は前項の規定により前条第一項の登録がその効力を失つたときは、当該登録を抹消しなければならない。この場合において、税務署長は、政令で定めるところにより、当該登録がその効力を失つた旨及びその年月日を速やかに公表しなければならない。

6 適格請求書発行事業者の事業を承継した場合における棚卸資産に係る消費税額の調整その他この条の規定の適用に関し必要な事項は、政令で定める。

適格請求書発行事業者の事業を承継した相続人の手続等

(相続人が登録申請した場合のみなし登録期間の延長)

第七十条の六 法第五十七条の三第三項の規定の適用を受けようとする同項に規定する相続人は、同条第一項の規定による届出書に、相続により適格請求書発行事業者の事業を承継した旨を記載しなければならない。

消費税法施行令、施行日令和5年10月1日

2 法第五十七条の三第三項の規定の適用を受けている同項に規定する相続人が、同項に規定するみなし登録期間中に法第五十七条の二第二項の申請書をその納税地を所轄する税務署長に提出した場合において、当該みなし登録期間の末日までに当該申請書に係る登録又は同条第五項の処分に係る通知がないときは、同日の翌日から当該通知が当該相続人に到達するまでの期間を法第五十七条の三第三項に規定するみなし登録期間とみなして、同項の規定を適用する。

登録申請書の提出等に関する経過措置

第十五条 二十八年改正法附則第四十四条第一項の規定により五年消費税法第五十七条の二第二項の申請書を提出しようとする事業者が、二十八年改正法附則第四十四条第一項ただし書に規定する五年施行日の六月前の日までに当該申請書を提出することにつき困難な事情がある場合において、当該申請書に当該困難な事情を記載して提出し、五年消費税法第五十七条の二第三項の規定による同条第一項の登録がされたときは、二十八年改正法附則第四十四条第一項ただし書の規定にかかわらず、五年施行日に五年消費税法第五十七条の二第一項の登録を受けたものとみなす。

消費税法、附則(平成三〇年三月三一日政令第一三五号)抄

2 五年施行日後に五年消費税法第五十七条の二第一項の登録を受けようとする事業者(二十八年改正法附則第四十四条第四項の規定の適用を受けることとなる事業者に限る。)が、五年消費税法第五十七条の二第二項の申請書を提出する場合には、当該申請書に同条第一項の登録を希望する年月日(当該申請書を提出する日から十五日を経過する日以後の日に限る。次項において「登録希望日」という。)を記載するものとする。

3 前項の規定により登録希望日から五年消費税法第五十七条の二第一項の登録を受けようとする事業者について、当該登録希望日後に同条第三項の規定による同条第一項の登録がされたときは、当該登録希望日に同項の登録を受けたものとみなす。

4 新消費税法第五十七条の二第二項の申請書を提出した事業者(登録開始日が五年施行日から五年施行日以後六年を経過する日までの日の属する課税期間中である事業者に限る。)の当該登録開始日の属する課税期間(その基準期間における課税売上高が千万円を超える課税期間、消費税法第九条第四項の規定による届出書の提出により、又は同法第九条の二第一項、第十条第二項、第十一条第二項から第四項まで、第十二条第一項から第四項まで若しくは第六項、第十二条の二第一項若しくは第二項、第十二条の三第一項若しくは第三項若しくは第十二条の四第一項若しくは第二項の規定により消費税を納める義務が免除されないこととなる課税期間及び当該登録開始日の前日までに同法第十条第一項の相続、同法第十一条第一項の合併又は同法第十二条第五項の吸収分割があったことにより消費税を納める義務が免除されないこととなる課税期間を除く。)のうち当該登録開始日から当該課税期間の末日までの間における課税資産の譲渡等及び特定課税仕入れについては、消費税法第九条第一項本文の規定は、適用しない。

消費税法、附則44条、(平成二八年三月三一日法律第一五号) 抄