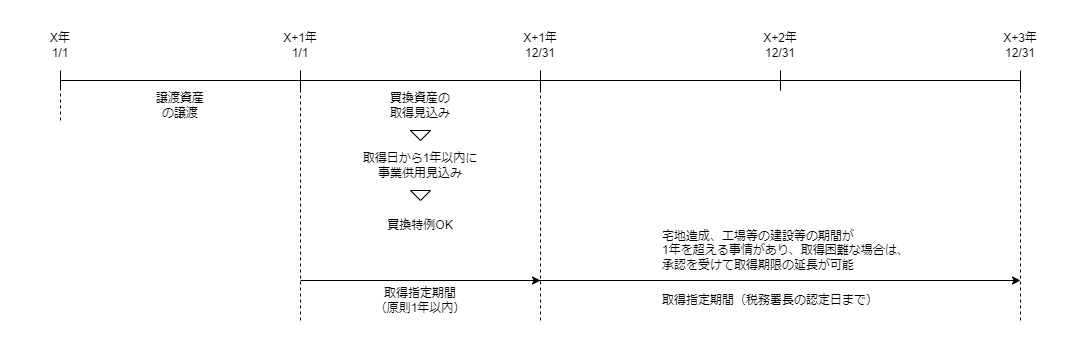

今回は、事業用資産の買換資産を取得する予定の場合と

取得指定期間を確認してみましょう。

取得予定の場合

事業用資産の買換特例については、

譲渡資産を譲渡した年と同じ年に買換資産を取得する必要があります。

ただし、同じ年に取得することが難しい場合は、

買換資産を翌年以後に取得することも可能です。

取得予定の要件は、次の2つです。

・譲渡年の翌年中(例外あり)に買換資産を取得する予定がある。

・取得日から1年以内に事業供用の見込みがある。

原則として翌年中に取得する必要がありますが、

宅地造成や工場等の建設・移転期間が1年を超える場合は、

さらに2年間延長され、翌年だけではなく、

2年後・3年後の取得も特例の対象となります。

取得期限の延長手続き

宅地造成等の理由により取得期限を延長する場合は、

一定の事項を記載した申請書を提出して、承認を受ける必要があります。

延長期限は、税務署長が認定した日までとなります。

国税庁、A4-8 やむを得ない事情がある場合の買換資産の取得期限承認申請

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/joto/annai/1647_09.htm

まとめ

参考規定

取得予定の場合

4 第一項及び第二項の規定は、昭和四十五年一月一日から令和八年十二月三十一日(第一項の表の第三号の上欄に掲げる資産にあつては、同年三月三十一日)までの間に同表の各号の上欄に掲げる資産で事業の用に供しているものの譲渡をした個人が、当該譲渡をした日の属する年の翌年の一月一日から同年の十二月三十一日までの期間(前項に規定する政令で定めるやむを得ない事情があるため、同日までに当該各号の下欄に掲げる資産の取得をすることが困難である場合において、政令で定めるところにより税務署長の承認を受けたときは、当該資産の取得をすることができるものとして、同日後二年以内において当該税務署長が認定した日までの期間。次条第二項第二号において「取得指定期間」という。)内に当該各号の下欄に掲げる資産の取得をする見込みであり、かつ、当該取得の日から一年以内に当該取得をした資産を当該各号の下欄に規定する地域内にある当該個人の事業の用に供する見込みであるときについて準用する。この場合において、第一項中「取得価額」とあるのは、「取得価額の見積額」と読み替えるものとする。

租税特別措置法第37条第4項、施行日令和5年10月1日

規定を整理してみましょう。

第1項及び第2項の規定は、

昭和45年1月1日から令和8年12月31日(注1)までの間に

同表の各号の上欄に掲げる資産で

事業の用に供しているものの譲渡をした個人が、

当該譲渡をした日の属する年の翌年の1月1日から

同年(翌年)の12月31日までの期間(注2)内に

当該各号の下欄に掲げる資産の取得をする見込みであり、かつ、

当該取得の日から1年以内に当該取得をした資産を

当該各号の下欄に規定する地域内にある

当該個人の事業の用に供する見込みであるときについて準用する。

この場合において、第一項中「取得価額」とあるのは、

「取得価額の見積額」と読み替えるものとする。

注1、第一項の表の第三号の上欄に掲げる資産にあつては、同年三月三十一日

注2、前項(第3項)に規定する

政令で定めるやむを得ない事情があるため、

同日(翌年12月31日)までに

当該各号の下欄に掲げる資産の取得をすることが困難である場合において、

政令で定めるところにより税務署長の承認を受けたときは、

当該資産の取得をすることができるものとして、

同日(翌年12月31日)後2年以内において

当該税務署長が認定した日までの期間。

次条第二項第二号において「取得指定期間」という。

取得指定期間の延長承認申請

18 法第三十七条第四項の税務署長の承認を受けようとする者は、次に掲げる事項を記載した申請書を納税地の所轄税務署長に提出しなければならない。

租税特別措置法施行令第25条第18項、施行日令和5年10月1日

一 申請者の氏名及び住所

二 法第三十七条第四項に規定するやむを得ない事情の詳細

三 資産の取得予定年月日及び法第三十七条第四項に規定する認定を受けようとする日

四 その他参考となるべき事項