今回は、法人税の交際費等の損金不算入を確認してみましょう。

所得税にはこの特例がありません。

目次

交際費等の損金不算入の考え方

法人税の計算では、会計上費用であっても

税金計算上費用(損金)にならないものがあります。

交際費等はその1つです。

交際費等については、

無制限に損金算入を認めると法人税が減少してしまうため、

損金算入に一定の制限(損金算入限度額)が設けられています。

寄附金の損金不算入と考え方は同じです。

例えば、交際費支出前の利益1000万円から、

交際費1000万円を支払った場合、

当期純利益が0円となり、法人税も0円となります。

そのため、交際費等の損金算入に制限を設けています。

仮に、支払った交際費1000万円が全額損金不算入となる場合は、

交際費支出前の利益が1000万円となり、

法人税300万円(税率30%と仮定)が発生します。

| 内容 | 会計上のP/L | 税金計算 |

|---|---|---|

| 交際費支出前の利益 | 1000万円 | 1000万円 |

| 交際費等 | △1000万円 | 0円 |

| 当期純利益 | 0円 | 1000万円 |

一般的な考え方

交際費等の損金不算入は、冗費(無駄遣い)を抑制する目的で租税特別措置法(法人税などの特例)に規定されています。また、公正な取引の阻害の防止、正常な価格形成が趣旨に含まれています。

なお、現在では上記に加え、「公正な取引の阻害の防止」と「正常な価格形成」が趣旨に含まれている(平成6年度の税制改正に関する答申「3課税の適正・公平の確保」)。

国税庁、法人税法

https://www.nta.go.jp/about/organization/ntc/kohon/houjin/mokuji.htm

規定の全体像

交際費等の損金不算入に関する規定の全体像を確認します。

特殊な規定については省略します。

- 交際費等の損金不算入 ← 今回確認

- 定額控除限度額 ← 今回確認

- グループ通算法人の場合

- 1月未満の取扱い ← 今回確認

- グループ通算法人の場合の手続きの特例

- 交際費等の定義

- 一般法人の手続き

- 5000円以下の接待飲食費の書類

交際費等の損金不算入(1項)

カッコ書きが長いため、省略します。

法人が平成26年4月1日から令和6年3月31日までの間に開始する

各事業年度において支出する交際費等の額は、

損金の額に算入できません。

平成26年から令和6年までとありますが、

この規定は期限が到来する度に延長されており、

昭和29(1954)年に始まってもう60年以上経ちます。

(もうそろそろ、制限を外してもいいと思いますが……)

(交際費等の損金不算入)

租税特別措置法

第六十一条の四 法人が平成二十六年四月一日から令和六年三月三十一日までの間に開始する各事業年度(以下この条において「適用年度」という。)において支出する交際費等の額(当該適用年度終了の日における資本金の額又は出資金の額(資本又は出資を有しない法人その他政令で定める法人にあつては、政令で定める金額。以下この項及び次項において同じ。)が百億円以下である法人(通算法人の当該適用年度終了の日において当該通算法人との間に通算完全支配関係がある他の通算法人のうちいずれかの法人の同日における資本金の額又は出資金の額が百億円を超える場合における当該通算法人を除く。)については、当該交際費等の額のうち接待飲食費の額の百分の五十に相当する金額を超える部分の金額)は、当該適用年度の所得の金額の計算上、損金の額に算入しない。

カッコの中を確認します。

(当該適用年度終了の日における資本金の額又は出資金の額(資本又は出資を有しない法人その他政令で定める法人にあつては、政令で定める金額。以下この項及び次項において同じ。)が百億円以下である法人(通算法人の当該適用年度終了の日において当該通算法人との間に通算完全支配関係がある他の通算法人のうちいずれかの法人の同日における資本金の額又は出資金の額が百億円を超える場合における当該通算法人を除く。)については、当該交際費等の額のうち接待飲食費の額の百分の五十に相当する金額を超える部分の金額)

もう一度カッコを外します。

当該適用年度終了の日における資本金の額又は

出資金の額(注1)が100億円以下である法人(注2)については、

当該交際費等の額のうち

接待飲食費の額の50%に相当する金額を超える部分の金額

資本金100億円以下の場合は、

接待飲食費の50%を超える部分が損金不算入となります。

注1

特殊な法人(公益法人等)については、

資本金がない場合がありますので、

別途計算方法が定められています。

注2

グループ通算制度の取扱いです。

単独の法人の資本金が100億円以下であっても、

グループ内の1社の資本金が100億円を超える場合は、

全額損金不算入となります。

まとめ

| 内容 | 一般法人 | グループ通算制度 |

|---|---|---|

| 原則、1項 (資本金100億円超) | 全額損金不算入 | 全額損金不算入 |

| 資本金100億円以下 1項カッコ書き | 接待飲食費の50%超が損金不算入 (50%損金算入) | 資本金100億円超のグループ通算法人がある場合は、全額損金不算入 |

定額控除限度額(原則800万円まで損金算入、2項)

交際費等は原則として損金不算入ですが、資本金が1億円以下(注1)については、定額控除限度額(年800万円)を超える金額を損金不算入とすることができます。

定額控除限度額(年800万円)までであれば、損金算入となります。

(注1)以下の法人については、定額控除限度額(年800万円)が使えません。

定額控除限度額が使えない法人(大法人に支配されている場合)

1つ目は、法人税法66条5項2号、3号の法人です。

5 内国法人である普通法人のうち各事業年度終了の時において次に掲げる法人に該当するものについては、第二項の規定は、適用しない。

法人税法66条5項2号、3号

一 省略

二 大法人(次に掲げる法人をいう。以下この号及び次号において同じ。)との間に当該大法人による完全支配関係がある普通法人

イ 資本金の額又は出資金の額が五億円以上である法人

ロ 相互会社(これに準ずるものとして政令で定めるものを含む。)

ハ 第四条の三(受託法人等に関するこの法律の適用)に規定する受託法人(第六号において「受託法人」という。)

三 普通法人との間に完全支配関係がある全ての大法人が有する株式及び出資の全部を当該全ての大法人のうちいずれか一の法人が有するものとみなした場合において当該いずれか一の法人と当該普通法人との間に当該いずれか一の法人による完全支配関係があることとなるときの当該普通法人(前号に掲げる法人を除く。)

四 以下省略

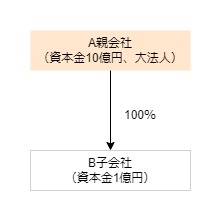

1つの大法人による100%支配関係がある法人

大法人(資本金5億円以上)による

100%支配関係がある法人については、

定額控除限度額(年800万円)が適用できません。

例えば、次の場合、

B子会社(資本金1億円以下)は

定額控除限度額(年800万円)が使えません。

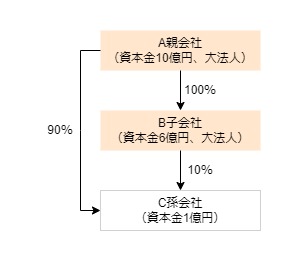

複数の大法人による100%支配関係がある法人

複数の大法人(資本金5億円以上)による

100%支配関係がある法人については、

定額控除限度額(年800万円)が適用できません。

例えば、次の場合、

C孫会社(資本金1億円以下)は

定額控除限度額(年800万円)が使えません。

定額控除限度額が使えない法人(グループ通算制度)

2つ目は、グループ通算制度の取扱いです。

単独の法人の資本金が1億円以下であっても、

グループ内の1社の資本金が1億円を超える場合は、

定額控除限度額(年800万円)が使えません。

グループ内の1社が、大法人(資本金5億円超)に

100%支配されている場合も同様です。

定額控除限度額の計算(1月未満の端数が生じた場合、4項)

定額控除限度額は年間800万円です。

例えば、事業年度が9か月の場合の定額控除限度額は、

800万円×9月÷12月=600万円となります。

事業年度が8か月10日の場合は、

1月未満の端数を切り捨てて、8月で計算します。

定額控除限度額は、800万円×8月÷12月=5,333,333円となります。

まとめ

原則として、交際費等は損金不算入となります。

例外で資本金100億円以下であれば接待飲食費の50%は損金算入可能です。

資本金1億円以下は、定額控除限度額(年800万円)まで損金算入可能です。

| 内容 | 一般法人 | グループ通算制度 |

|---|---|---|

| 原則、1項 (資本金100億円超) | 全額損金不算入 | 同左 |

| 資本金100億円以下 1項カッコ書き | 接待飲食費の50%超が損金不算入 (50%は損金算入) | 資本金100億円超のグループ通算法人がある場合は全額損金不算入 |

| 資本金1億円以下 2項 | 定額控除限度額(年800万円)超が損金不算入とすることができる。 (800万円以下は損金算入) | 同左 |

| 資本金1億円以下であっても定額控除限度額が使えない場合 | 大法人(資本金5億円超)による100%支配がある場合 (2項1号) | 資本金1億円超のグループ通算法人がある場合 (2項2号イ) 大法人(資本金5億円超)による100%支配がある場合 (2項2号ロ) |

一般法人に限定

| 資本金基準 | 接待飲食費×50% | 定額控除限度額 (年800万円基準) |

|---|---|---|

| 100億円超 | × | × |

| 100億円以下 | 〇 | 〇 |

| 1億円以下 | 〇(大法人支配×) | 〇(大法人支配×) |

参考規定

定額控除限度額の特例(資本金1億円以下限定)

2 前項の場合において、法人(投資信託及び投資法人に関する法律第二条第十二項に規定する投資法人及び資産の流動化に関する法律第二条第三項に規定する特定目的会社を除く。)のうち当該適用年度終了の日における資本金の額又は出資金の額が一億円以下であるもの(次に掲げる法人を除く。)については、前項の交際費等の額のうち定額控除限度額(八百万円に当該適用年度の月数を乗じてこれを十二で除して計算した金額をいう。)を超える部分の金額をもつて、同項に規定する超える部分の金額とすることができる。

租税特別措置法61条の4

一 普通法人のうち当該適用年度終了の日において法人税法第六十六条第五項第二号又は第三号に掲げる法人に該当するもの

二 通算法人の当該適用年度終了の日において当該通算法人との間に通算完全支配関係がある他の通算法人のうちいずれかの法人が次に掲げる法人である場合における当該通算法人

イ 当該適用年度終了の日における資本金の額又は出資金の額が一億円を超える法人

ロ 前号に掲げる法人