今回は、吸収合併があった場合の

消費税の3月中間申告を確認してみましょう。

内容

一定の期間中に吸収合併があった場合、

合併法人の中間申告税額に一定の金額をプラスする必要があります。

一定の期間は、次の2つです。

・中間申告の対象となる課税期間の直前の課税期間

・課税期間開始の日から3月中間申告対象期間の末日までの期間

読替え規定

合併があった場合の3月中間申告については、

1月中間申告の規定を読み替えます。

読替元の規定を確認してみましょう。

5 第二項及び第三項の規定は、前項の規定の適用がある場合について準用する。この場合において、第二項中「同項の事業者」とあるのは「第四項の事業者」と、「前項の規定」とあるのは「第四項の規定」と、同項第一号中「一月中間申告対象期間に係る確定日」とあるのは「三月中間申告対象期間の末日」と、「割合」とあるのは「割合に三を乗じた数」と、同項第二号中「一月中間申告対象期間」とあるのは「三月中間申告対象期間」と、「除して」とあるのは「除し、これにその合併の日から当該三月中間申告対象期間の末日までの期間の月数(当該月数が三を超えるときは、三)を乗じて」と、第三項中「同項の事業者」とあるのは「第四項の事業者」と、「除して」とあるのは「除し、これに三を乗じて」と読み替えるものとする。

消費税法第42条第5項、施行日令和5年10月1日

第2項及び第3項の規定は、

前項(第4項)の規定の適用がある場合について準用する。

第2項は吸収合併の規定、

第3項は新設合併の規定です。

第2項の規定を読み替えてみましょう。

2 前項の場合において、第四項の事業者が合併(合併により法人を設立する場合を除く。以下この項において同じ。)に係る合併法人で次の各号に掲げる期間内にその合併をしたものであるときは、その法人が提出すべき当該課税期間の第四項の規定による申告書については、同項第一号に掲げる金額は、同号の規定にかかわらず、同号の規定により計算した金額に相当する金額に当該各号に定める金額を加算した金額とする。

一 当該課税期間の直前の課税期間

被合併法人のその合併の日の前日の属する課税期間(以下この号において「被合併法人特定課税期間」という。)の確定申告書に記載すべき第四十五条第一項第四号に掲げる金額でその合併法人の当該三月中間申告対象期間の末日までに確定したもの(被合併法人特定課税期間の月数が三月に満たない場合又は当該確定したものがない場合には被合併法人特定課税期間の直前の課税期間(その月数が三月に満たないものを除く。)の確定申告書に記載すべき同号に掲げる金額でその合併法人の当該三月中間申告対象期間の末日までに確定したもの。以下この項及び次項において「被合併法人の確定消費税額」という。)をその計算の基礎となつたその被合併法人の課税期間の月数で除し、これにその合併法人の直前の課税期間の月数のうちに当該直前の課税期間開始の日からその合併の日の前日までの期間の月数の占める割合に三を乗じた数を乗じて計算した金額

二 当該課税期間開始の日から当該三月中間申告対象期間の末日までの期間

被合併法人の確定消費税額をその計算の基礎となつたその被合併法人の課税期間の月数で除し、これにその合併の日から当該三月中間申告対象期間の末日までの期間の月数(当該月数が三を超えるときは、三)を乗じて計算した金額

規定をまとめてみましょう。

前項(第4項)の場合において、

第四項の事業者が合併(注1)に係る合併法人で

次の各号に掲げる期間内にその合併をしたものであるときは、

その法人が提出すべき当該課税期間の第四項の規定による申告書については、

同項(第4項)第1号に掲げる金額は、

同号(第1号)の規定にかかわらず、

同号(第1号)の規定により計算した金額に相当する金額に

当該各号(第1号、第2号)に定める金額を加算した金額とする。

注1、合併により法人を設立する場合を除く。以下この項において同じ。

以下省略

算式

第1号の金額=第1号の金額+一定の金額

吸収合併があった場合の消費税の1月中間申告と

ほとんど同じ計算になります。

異なるところは次の2つです。

・期間の計算を1月から3月に変更する。

・計算の最後に3月をかける。

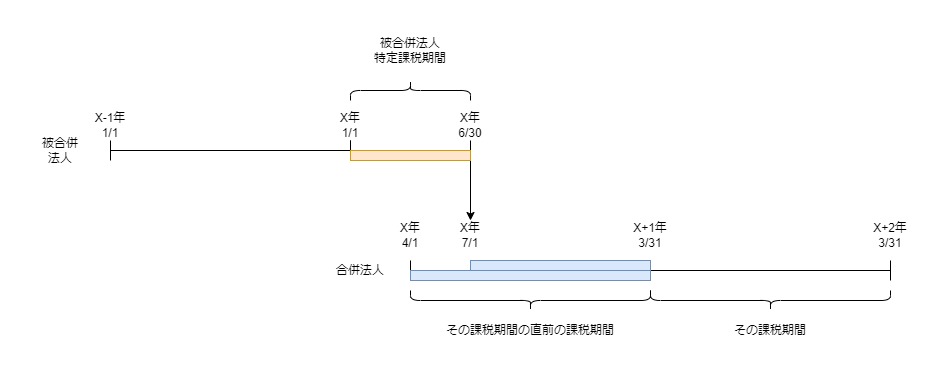

前期中の合併の計算

例えば、次の場合で考えてみましょう。

被合併法人の課税期間 X年1/1-X年6/30

被合併法人の確定消費税額 600万円

被合併法人の課税期間の月数 6月

合併法人の直前の課税期間 X年4/1-X+1年3/31

合併法人の課税期間 X+1年4/1-X+2年3/31

合併の日 X年7/1

被合併法人の課税期間(X年1/1-X年6/30)の

確定申告書の提出日 X年7/20日

規定にあてはめてみましょう。

被合併法人の確定消費税額(600万円)を

その計算の基礎となつたその被合併法人の課税期間の月数(6月)で除し、

これ(100万円)にその合併法人の直前の課税期間の月数(12月)のうちに

当該直前の課税期間開始の日(X年4/1)から

その合併の日の前日(X年6/30)までの期間の月数(3月)

の占める割合(3月÷12月)に3を乗じた数を乗じて計算した金額

プラスする金額の計算

1、被合併法人の確定消費税額 600万円÷6月=1月あたり100万円

2、100万円×3月(空白期間)÷12月=合併法人の1月あたり25万円

3、25万円×3月(3月中間申告)=75万円

となります。

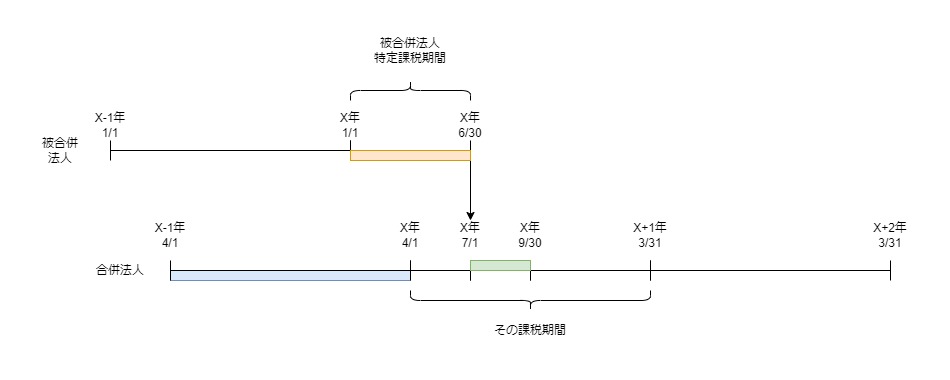

当期中の合併の計算

例えば、次の場合で考えてみましょう。

被合併法人の課税期間 X年1/1-X年6/30

被合併法人の確定消費税額 600万円

被合併法人の課税期間の月数 6月

合併法人の課税期間 X年4/1-X+1年3/31

合併の日 X年7/1

被合併法人の課税期間(X年1/1-X年6/30)の

確定申告書の提出日 X年7/20日

事例を規定にあてはめてみましょう。

二 当該課税期間開始の日から当該三月中間申告対象期間の末日までの期間

被合併法人の確定消費税額をその計算の基礎となつたその被合併法人の課税期間の月数で除し、これにその合併の日から当該三月中間申告対象期間の末日までの期間の月数(当該月数が三を超えるときは、三)を乗じて計算した金額

当該課税期間開始の日(X年4/1)から

当該三月中間申告対象期間の末日(X年6/30)までの期間

→ X年7/1に合併しているため該当しません。

当該課税期間開始の日(X年4/1)から

当該三月中間申告対象期間の末日(X年9/30)までの期間

→ X年7/1に合併しているため該当します。

被合併法人の確定消費税額(600万円)を

その計算の基礎となつたその被合併法人の課税期間の月数(6月)で除し、

これ(100万円)にその合併の日(X年7/1)から

当該三月中間申告対象期間の末日(X年9/30)までの期間の月数

(当該月数が三を超えるときは、三)(3月)を乗じて計算した金額

プラスする金額の計算

1、被合併法人の確定消費税額 600万円÷6月=1月あたり100万円

2、1×3月(合併日~末日)=300万円

となります。

参考規定など

消費税の3月中間申告

4 事業者は、その課税期間開始の日以後三月ごとに区分した各期間(最後に三月未満の期間を生じたときはその三月未満の期間とし、当該三月ごとに区分された各期間のうち最後の期間を除く。以下この項において「三月中間申告対象期間」という。)につき、当該三月中間申告対象期間の末日の翌日から二月以内に、それぞれ次に掲げる事項を記載した申告書を税務署長に提出しなければならない。ただし、第一号に掲げる金額が百万円以下である場合又は当該三月中間申告対象期間が第一項の規定による申告書を提出すべき同項に規定する一月中間申告対象期間を含む期間である場合における当該三月中間申告対象期間については、この限りでない。

消費税法第42条第4項、施行日令和5年10月1日

一 当該課税期間の直前の課税期間の確定申告書に記載すべき第四十五条第一項第四号に掲げる消費税額で当該三月中間申告対象期間の末日までに確定したものを当該直前の課税期間の月数で除し、これに三を乗じて計算した金額

二 前号に掲げる金額の計算の基礎その他財務省令で定める事項

規定をまとめたもの

事業者は、

その課税期間開始の日以後三月ごとに区分した各期間(注1)につき、

当該三月中間申告対象期間の末日の翌日から二月以内に、

それぞれ次に掲げる事項を記載した申告書を

税務署長に提出しなければならない。

ただし、第一号に掲げる金額が100万円以下である場合又は

当該三月中間申告対象期間が

第一項の規定による申告書を提出すべき

同項に規定する一月中間申告対象期間を含む期間である場合における

当該三月中間申告対象期間については、この限りでない。

一 当該課税期間の直前の課税期間の確定申告書に記載すべき

第45条第1項第4号に掲げる消費税額で

当該三月中間申告対象期間の末日までに確定したものを

当該直前の課税期間の月数で除し、これに3を乗じて計算した金額

二 前号に掲げる金額の計算の基礎その他財務省令で定める事項

注1、最後に三月未満の期間を生じたときはその三月未満の期間とし、

当該三月ごとに区分された各期間のうち最後の期間を除く。

以下この項において「三月中間申告対象期間」という。