今回は、小規模宅地等の特例のうち、特定同族会社事業用宅地等を確認してみましょう。

小規模宅地等の特例

亡くなった方の財産の中に土地がある場合、相続税が減る特例があります。

「小規模宅地等の特例」といいます。

対象となる土地は、次の2つです。

1、事業用の土地

2、居住用の土地

事業用や居住用の土地であっても、相続税がかかります。相続税を支払うことが難しい場合は、資産を売却して相続税を支払うお金を用意する必要が生じます。

そうなると、事業や居住の継続が難しくなりますので、事業用の土地や居住用の土地については、特別に相続税の評価を下げる特例が設けられています。

小規模宅地等は、細かく分けると次の4つあります。

1、事業用(貸付けしないもの)

2、居住用

3、会社の事業用

4、事業用(貸付けするもの)

1から3までは、土地の評価が20%(80%下がる)

4は、土地の評価が50%(50%下がる)となります。

特定同族会社事業用宅地等

小規模宅地等の

・3、会社の事業用

を「特定同族会社事業用宅地等」といいます。

今回確認する規定は、こちら↓です。

三 特定同族会社事業用宅地等 相続開始の直前に被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する株式の総数又は出資の総額が当該株式又は出資に係る法人の発行済株式の総数又は出資の総額の十分の五を超える法人の事業の用に供されていた宅地等で、当該宅地等を相続又は遺贈により取得した当該被相続人の親族(財務省令で定める者に限る。)が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人の事業の用に供されているもの(政令で定める部分に限る。)をいう。

租税特別措置法第69条の4第3項第3号、令和7年8月4日施行

同じ家族が法人の株式を一定数所有している場合、その法人を「同族会社」といいます。同族会社の事業に使っている土地を「特定同族会社事業用宅地等」といいます。

亡くなった方の事業を保護するための規定が、1の事業用(貸付けしないもの)で、法人の事業を保護するための規定が、3の会社の事業用です。

家族の範囲が最初に規定されています。

相続開始の直前に被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する判定のタイミングは、相続開始の直前です。

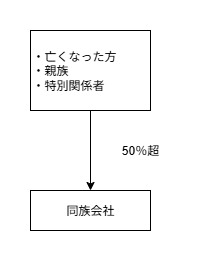

家族の範囲は、次の3つ。

・亡くなった方

・亡くなった方の親族

・亡くなった方の特別関係者

次は、所有割合の要件が規定されています。

株式の総数又は出資の総額が当該株式又は出資に係る法人の発行済株式の総数又は出資の総額の十分の五を超える法人の事業の用に供されていた宅地等で、法人の株式などを50%超所有している家族が対象です。

(同じ家族に株式を50%超所有されている法人が対象)

続きを見てみましょう。

当該宅地等を相続又は遺贈により取得した当該被相続人の親族(財務省令で定める者に限る。)が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人の事業の用に供されているもの(政令で定める部分に限る。)をいう。法人の事業用の土地を相続や遺贈により取得した

・亡くなった方の親族

が取得する必要があります。

この土地を

・相続開始時から

・申告期限まで

継続して所有する必要があります。

さらに、

・申告期限まで

継続して法人の事業用に使用する必要もあります。

カッコ書きで、限定がありますので確認してみましょう。

18 法第六十九条の四第三項第三号に規定する政令で定める部分は、同号に規定する法人(同項第一号イに規定する申告期限において清算中の法人を除く。)の事業の用に供されていた宅地等のうち同項第三号に定める要件に該当する部分(同号に定める要件に該当する同号に規定する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限る。)とする。

租税特別措置法施行令第40条の2第18項、令和7年8月1日施行

1、相続税の申告期限のタイミングで、清算中の法人については、対象外です。

2、土地の一部を事業に使用している場合は、使用割合に応じて特例が利用できます。

3、亡くなった方の親族が取得した持分の割合に応じて特例が利用できます。

親族は、役員に限定

当該被相続人の親族(財務省令で定める者に限る。)の部分を確認してみましょう。

5 法第六十九条の四第三項第三号に規定する財務省令で定める者は、同号に規定する申告期限において同号に規定する法人の法人税法第二条第十五号に規定する役員(清算人を除く。)である者とする。

租税特別措置法施行規則第23条の2第5項、令和7年8月16日施行

判定のタイミングは、相続税の申告期限です。

亡くなった方の親族については、対象法人の「役員」に限定されていますので、注意しましょう。

相続税の申告期限のタイミングで、清算中の法人については対象外となりますので、清算人が除外されています。小規模宅地等の特例は、法人事業の継続を保護するための規定だからです。

参考情報

租税特別措置法施行令第40条の2第17項

17 法第六十九条の四第三項第三号の規定の適用に当たつては、同号の株式若しくは出資又は発行済株式には、議決権に制限のある株式又は出資として財務省令で定めるものは含まないものとする。

租税特別措置法施行令第40条の2第17項、令和7年8月1日施行

50%超の判定では、議決権に制限のある株式などを含みません。