今回は、使用しなかった控除限度額(繰越控除限度額)の繰越しによる外国税額控除を確認します。計算の流れを掴むために、先に計算例を載せています。

目次

内容

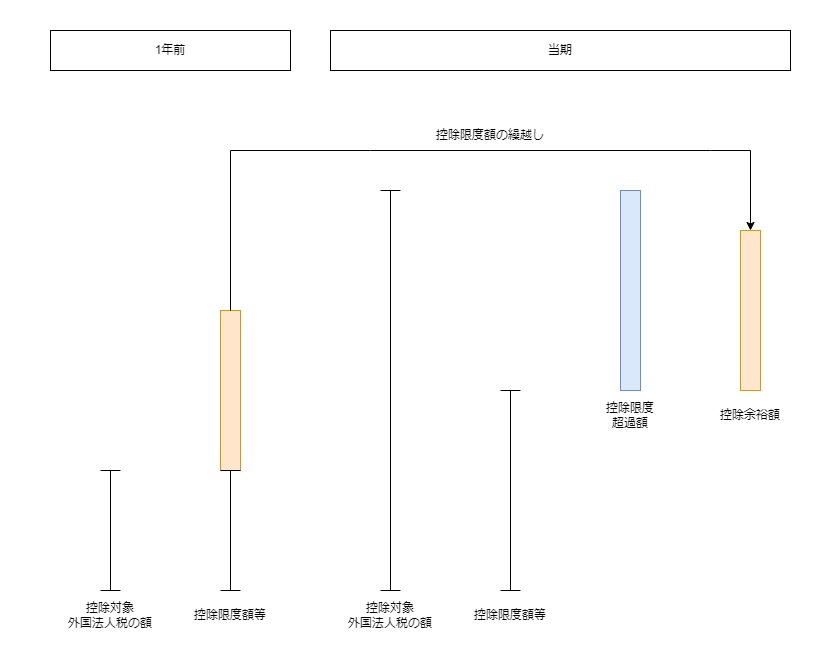

外国法人税が控除限度額に満たない場合、使いきれなかった控除限度額(繰越控除限度額)を翌年以後3年間繰り越して、控除限度額として使用できます。

繰越しは次の2パターンあり、今回は下記1を確認します。

- 外国法人税<控除限度額の場合は、未使用の控除限度額を繰り越します。

- 外国法人税>控除限度額の場合は、未控除の外国法人税を繰り越します。

イメージ

計算例

計算規定が多いため、数字を使いながら確認します。

(前提)

過去3年で使用できなかった控除の枠(控除余裕額)の内訳

| 年度 | 国税 (法人税のみ) | 道府県民税 | 市町村民税 | 合計 |

|---|---|---|---|---|

| 3年前 | 150 | 30 | 10 | 190 |

| 2年前 | 50 | 3 | 10 | 63 |

| 1年前 | 100 | 2 | 5 | 107 |

| 合計 | 300 | 35 | 25 | 360 |

当期の金額

控除限度額の内訳

・法人税の控除限度額 1,000

・地方法人税の控除限度額 100

・地方税の控除限度額 70

・うち道府県民税の控除限度額 10

・うち市町村民税の控除限度額 60

控除限度額の合計 1,170(=1,000+100+10+60)

控除できる外国法人税 1,500

法人税 2,000

過去に使用しなかった控除限度額を

当期に使用するための要件は、次の2つです。

要件1

外国法人税1,500>控除限度額1,170

→ 該当します。当期に控除できない外国法人税(330)があります。

要件2

過去3年間の控除限度超過額の合計額(300)があります。

→ 該当します。

上記の要件を満たすと、「過去3年間使用しなかった控除限度額の余り」を当期に使用して、「当期の控除できない外国法人税」を法人税から控除することができます。

1、超える部分の金額

当期の控除できない外国法人税(330)=

外国法人税(1,500)-控除限度額(1,170)

2、控除額

1、当期の控除できない外国法人税(330)

2、過去3年の国税の控除余裕額の合計額(300)

3、1と2を比較して少ない金額(300)

3、控除余裕額の繰越しによる外国税額控除

法人税(2,000)-超える部分の金額(300)=法人税(1,700)

控除余裕額の使用順序

過去に使用しなかった控除限度額は、次の順に使用します。

1、古いもの→新しいもの

2、同一年については、国税→地方税の順

使用順序の具体例は次のとおりです。右側の番号が使用順序です。

3年前の控除余裕額、国税1→地方税2

2年前の控除余裕額、国税3→地方税4

1年前の控除余裕額、国税5→地方税6

計算例の控除余裕額の使用状況は、次のとおりです。

| 年度 | 控除余裕額 1 | 当期使用額 2 | 翌期繰越額 3=1-2 |

|---|---|---|---|

| 3年前 | 国税 150 道府県民税 30 市町村民税 10 | 国税 150 道府県民税 30 市町村民税 10 | 国税 0 道府県民税 0 市町村民税 0 |

| 2年前 | 国税 50 道府県民税 3 市町村民税 10 | 国税 50 道府県民税 3 市町村民税 10 | 国税 0 道府県民税 0 市町村民税 0 |

| 1年前 | 国税 100 道府県民税 2 市町村民税 5 | 国税 100 道府県民税 2 市町村民税 0 | 国税 0 道府県民税 0 市町村民税 5 |

| 合計 | 国税 300 道府県民税 35 市町村民税 25 合計 360 | 国税 300 道府県民税 35 市町村民税 20 合計 355 | 国税 0 道府県民税 0 市町村民税 5 合計 5 |

控除余裕額の合計が360、当期使用額の合計が355の場合の使用順序は、

1、3年前の控除余裕額

1、国税 150

2、道府県民税 30

3、市町村民税 10

合計 150+30+10=190

2、2年前の控除余裕額

4、国税 50

5、道府県民税 3

6、市町村民税 10

合計 50+3+10=63

3、1年前の控除余裕額

7、国税 100

8、道府県民税 2、ここで合計355となるため、

市町村民税の控除余裕額5は使用できず翌期に繰越しとなります。

当期に使用できる国税の控除余裕額の合計は、

3年前の150+2年前の50+1年前の100=300となります。

外国税額について損金算入を選択した場合

外国法人税については、外国税額控除(法人税の税額控除)と損金算入(法人税計算上の経費)の2つから選択できます。仮に過去3年において外国税額控除を選択しなかった場合は、自動的に損金算入を選択したこととなります。

この場合、損金算入を選択しているため、

過去3年の控除余裕額は当期に使用することができません。

グループ通算制度では、グループの1社が損金算入を選択すると、

グループ全体の控除余裕額が使用できなくなります。

繰越しをしなかった場合

控除限度額や控除限度超過額を使用できるにもかかわらず、使用しなかった場合には、使用しなかった控除限度額や控除限度超過額は使用できなくなります。

参考規定

繰越控除限度額がある場合(法人税法69条2項)

2 内国法人が各事業年度において納付することとなる控除対象外国法人税の額が当該事業年度の控除限度額、地方法人税法第十二条第一項(外国税額の控除)に規定する地方法人税控除限度額及び地方税控除限度額として政令で定める金額の合計額を超える場合において、前三年内事業年度(当該事業年度開始の日前三年以内に開始した各事業年度をいう。以下この条において同じ。)の控除限度額のうち当該事業年度に繰り越される部分として政令で定める金額(以下この項及び第二十六項において「繰越控除限度額」という。)があるときは、政令で定めるところにより、その繰越控除限度額を限度として、その超える部分の金額を当該事業年度の所得に対する法人税の額から控除する。

法人税法69条

1、控除対象外国法人税の額 1,500

2、控除限度額等 1,000+100+70=1,170

控除限度額 1,000

地方法人税控除限度額 100

地方税控除限度額 70

3、1>2となる場合において、

繰越控除限度額300があるときは、

その繰越控除額300を限度として

その超える部分の金額330(=1,500‐1,170)>300、∴少ない金額300を

その事業年度の所得に対する法人税の額2,000から控除します。

地方税控除限度額(法人税法施行令143条)

地方税控除限度額は、

道府県民税の控除限度額+市町村民税の控除限度額で計算します。

計算例

地方税控除限度額(70)=

道府県民税の控除限度額(10)+市町村民税の控除限度額(60)

第143条 法第六十九条第二項(外国税額の控除)に規定する地方税控除限度額として政令で定める金額は、地方税法施行令(昭和二十五年政令第二百四十五号)第九条の七第七項(道府県民税からの外国法人税額の控除)の規定による限度額と同令第四十八条の十三第八項(市町村民税からの外国法人税額の控除)の規定による限度額との合計額(同令第五十七条の二(法人の市町村民税に関する規定の都への準用等)の規定の適用がある場合には、同条において準用する同令第四十八条の十三第八項の規定による限度額)とする。

法人税法施行令143条

繰越控除限度額(法人税法施行令144条1項)

(繰越控除限度額)

法人税法施行令

第百四十四条 法第六十九条第二項(外国税額の控除)に規定する当該事業年度に繰り越される部分として政令で定める金額は、内国法人の同項に規定する前三年内事業年度(次項及び第三項において「前三年内事業年度」という。)の国税の控除余裕額又は地方税の控除余裕額を、最も古い事業年度のものから順次に、かつ、同一事業年度のものについては国税の控除余裕額及び地方税の控除余裕額の順に、同条第二項に規定する当該事業年度の控除限度超過額に充てるものとした場合に当該控除限度超過額に充てられることとなる当該国税の控除余裕額の合計額に相当する金額とする。

前3年内事業年度の

国税の控除余裕額300又は地方税の控除余裕額60を

最も古い事業年度のものから順次に、かつ、同一事業年度のものについては、

国税の控除余裕額300→地方税の控除余裕額の順60に、

その事業年度の控除限度超過額330に充てるものとした場合に

その控除限度超過額330に充てられることとなる

その国税の控除余裕額の合計額300に相当する金額とします。

損金算入を選択した場合の控除余裕額の取扱い(法人税法施行令144条2項)

2 内国法人が前三年内事業年度のうちいずれかの事業年度において納付することとなつた控除対象外国法人税の額(法第六十九条第一項に規定する控除対象外国法人税の額をいう。以下この款において同じ。)をその納付することとなつた事業年度の所得の金額の計算上損金の額に算入した場合には、当該内国法人の当該事業年度以前の各事業年度の国税の控除余裕額及び地方税の控除余裕額は、前項<1項、繰越控除限度額>に規定する国税の控除余裕額及び地方税の控除余裕額に含まれないものとして、同項の規定を適用する。

法人税法施行令144条2項

損金算入を選択した場合は、控除余裕額が使えません。

グループ通算制度の場合(法人税法施行令144条3項)

3 通算法人(通算法人であつた内国法人を含む。以下この項において同じ。)の前三年内事業年度のうちいずれかの事業年度(当該通算法人に係る通算親法人の事業年度終了の日に終了するものに限る。)終了の日において当該通算法人との間に通算完全支配関係がある他の通算法人が、当該終了の日に終了する事業年度において納付することとなつた控除対象外国法人税の額をその納付することとなつた事業年度の所得の金額の計算上損金の額に算入した場合には、当該事業年度終了の日に終了する当該通算法人の事業年度以前の各事業年度の国税の控除余裕額及び地方税の控除余裕額は、第一項に規定する国税の控除余裕額及び地方税の控除余裕額に含まれないものとして、同項の規定を適用する。

法人税法施行令144条3項

他の通算法人が損金算入を選択した場合は、控除余裕額が使えません。

控除限度額を使用しなかった場合(法人税法施行令144条4項)

4 内国法人の法第六十九条第二項の規定の適用を受けることができる事業年度後の各事業年度に係る第一項及び次条第一項の規定の適用については、第一項の規定により当該内国法人の当該適用を受けることができる事業年度の控除限度超過額に充てられることとなる国税の控除余裕額及び地方税の控除余裕額並びにこれらの金額の合計額に相当する金額の当該控除限度超過額は、ないものとみなす。

法人税法施行令144条4項

控除余裕額を使用しなかった場合は、控除余裕額が消滅します。

国税の控除余裕額(法人税法施行令144条5項)

5 前各項に規定する国税の控除余裕額とは、内国法人が各事業年度において納付することとなる控除対象外国法人税の額が当該事業年度の法人税の控除限度額(法第六十九条第一項に規定する控除限度額をいう。以下この条において同じ。)に満たない場合における当該法人税の控除限度額から当該控除対象外国法人税の額を控除した金額に相当する金額をいう。

法人税法施行令144条5項

計算例で以下の金額を用いています。

3年前の控除余裕額 150

2年前の控除余裕額 50

1年前の控除余裕額 100

仮に3年前の外国法人税(850)、3年前の控除限度額(1,000)の場合、

控除余裕額は150(※)となります。

控除余裕額(150)=控除限度額(1,000)-外国法人税(850)