今回は、消費税の国内取引の判定のうち、電気通信を利用したサービスの提供を確認してみましょう。

サービスの提供は2つある。

消費税の国内取引の判定は、2つに分かれます。

1、資産の売却や貸付

2、サービスの提供

2のサービスの提供は、さらに

2-1、電気通信利用役務の提供以外のサービスの提供

2-2、電気通信利用役務の提供

の2つに分かれます。

一般的なサービスの提供については、サービスの提供地で判定します。ただし、電気通信利用役務の提供については、サービスを受ける人の

・住所や居所

・本店や主たる事務所の所在地

で判定します。

電気通信利用役務の提供を受ける人の住所等がない場合は、国外取引となります。

参考情報、国内取引の判定

3 資産の譲渡等が国内において行われたかどうかの判定は、次の各号に掲げる場合の区分に応じ当該各号に定める場所が国内にあるかどうかにより行うものとする。ただし、第三号に掲げる場合において、同号に定める場所がないときは、当該資産の譲渡等は国内以外の地域で行われたものとする。

消費税法第4条第3項、令和7年6月20日施行

一 資産の譲渡又は貸付けである場合 省略

二 役務の提供である場合(次号に掲げる場合を除く。) 省略

三 電気通信利用役務の提供である場合 当該電気通信利用役務の提供を受ける者の住所若しくは居所(現在まで引き続いて一年以上居住する場所をいう。)又は本店若しくは主たる事務所の所在地

電気通信利用役務の提供

「電気通信利用役務の提供」の定義を確認してみましょう。

八の三 電気通信利用役務の提供 資産の譲渡等のうち、電気通信回線を介して行われる著作物(著作権法(昭和四十五年法律第四十八号)第二条第一項第一号(定義)に規定する著作物をいう。)の提供(当該著作物の利用の許諾に係る取引を含む。)その他の電気通信回線を介して行われる役務の提供(電話、電信その他の通信設備を用いて他人の通信を媒介する役務の提供を除く。)であつて、他の資産の譲渡等の結果の通知その他の他の資産の譲渡等に付随して行われる役務の提供以外のものをいう。

消費税法第2条第1項第8号の3、令和7年6月20日施行

カッコ書きを外してみましょう。

資産の譲渡等のうち、電気通信回線を介して行われる著作物(注1)の提供(注2)その他の電気通信回線を介して行われる役務の提供(注3)であつて、他の資産の譲渡等の結果の通知その他の他の資産の譲渡等に付随して行われる役務の提供以外のものをいう。

1つ目のその他の後が、ポイントです。

電気通信回線を介して行われる役務の提供(電話、電信その他の通信設備を用いて他人の通信を媒介する役務の提供を除く。)インターネット関係のサービス(例、ネット広告)です。

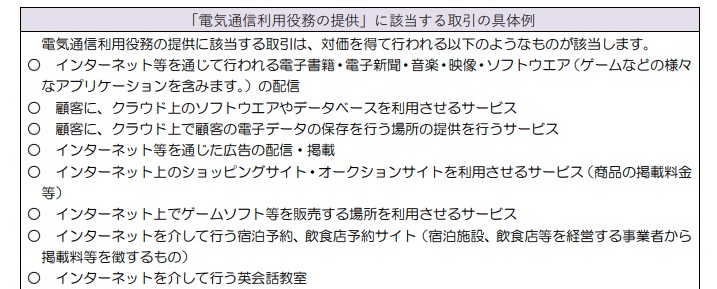

具体例を確認してみましょう。

国税庁、国境を越えた役務の提供に係る消費税の課税関係について

https://www.nta.go.jp/publication/pamph/pdf/0024003-087_01.pdf

電気通信利用役務の提供に該当する取引は、サービスを受ける人の住所などで判定します。

電気通信利用役務の提供に該当しないもの

1、他の資産の譲渡等の結果の通知

2、他の資産の譲渡等に付随して行われる役務の提供

については、電気通信利用役務の提供から除外されます。

1について

他にメインの取引があって、メインの取引の結果をインターネットで知らせるものです。

2について

他にメインの取引があって、メインの取引に付随するサービスの提供です。

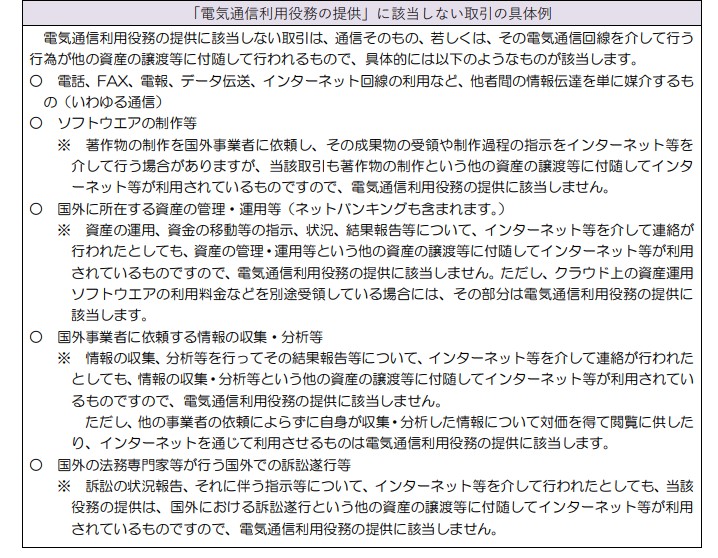

具体例を確認してみましょう。

電気通信利用役務の提供に該当しない取引です。

国税庁、国境を越えた役務の提供に係る消費税の課税関係について

https://www.nta.go.jp/publication/pamph/pdf/0024003-087_01.pdf

ポイントは、他の資産の譲渡等(売却・貸付け・サービス)に付随してです。付随している場合は、インターネット関係のサービスであっても、電気通信利用役務の提供に該当しなくなります。

—

まとめ

1、電気通信利用役務の提供に該当しないサービスは、サービスの提供地で判定します。

2、サービスの提供地が明らかでない場合は、サービスを提供する人の「事務所等」の所在地で判定します。

3、電気通信利用役務の提供に該当するサービスは、サービスを受ける人の住所などで判定します。