今回は、消費税の納税義務の3年縛りを確認します。

課税事業者選択届出書の2年縛りの例外規定です。

3年縛りの趣旨

課税事業者を選択した事業者については、

制限期間中に一定の固定資産を取得した場合には、

強制期間が2年から3年に延長されます。

一定の固定資産については、

取得してから3年目に消費税の調整を行う場合があり、

3年目が免税事業者(消費税を納める必要がない事業者)の場合、

消費税の調整がされなくなるため、3年目も課税事業者とする特例です。

3年縛りの条件

3年縛りの対象者は、

課税事業者選択届出書を提出した事業者です。

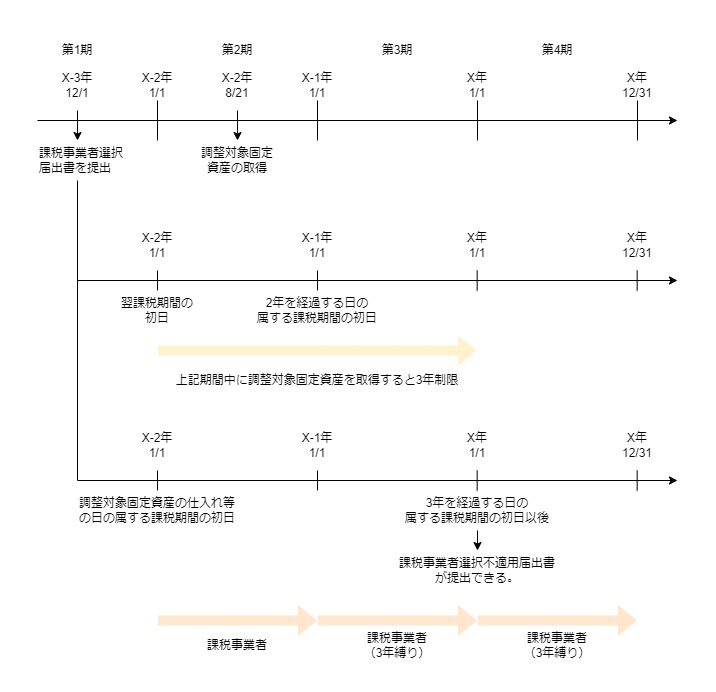

3年縛りの対象となる期間は、

「課税事業者選択届出書を提出した期の翌期の初日」から

「2年を経過する日」までの間に開始した各課税期間です。

ただし、簡易課税制度(注)で計算される期間を除きます。

注、納付する消費税を売上消費税から概算する方法

3年縛りの対象となる仕入れ等

調整対象固定資産の仕入れ等を行った場合

取扱い

「調整対象固定資産の仕入れ等の課税期間の初日」から

「3年を経過する日の課税期間の初日」以後でなければ、

課税事業者選択不適用届出書を提出できません。

→ 3年経過日の課税期間の初日以後に提出できるようになります。

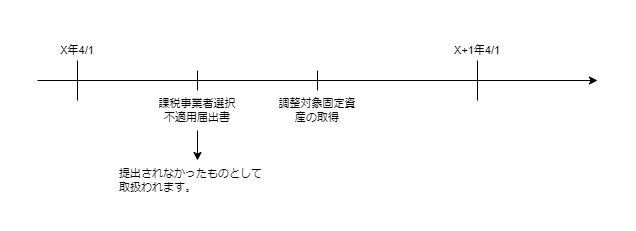

先に課税事業者選択不適用届出書を提出した場合

先に課税事業者選択不適用届出書を提出して、

後から調整対象固定資産を取得した場合は、

先に提出した課税事業者選択不適用届出書は提出されなかったものとして

取り扱われます。

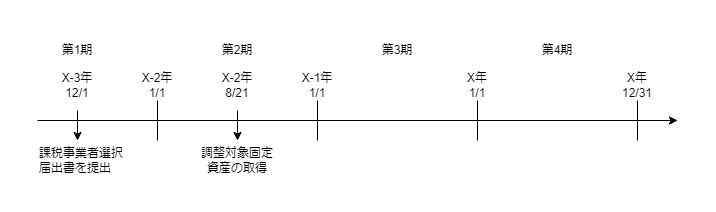

3年縛りの事例

前回の2年縛りの事例とほぼ同じです。

個人事業者を前提としています。

第1期

X-3年12月1日、

翌期に設備投資を行うため、課税事業者選択届出書を提出する。

この届出書により、翌期以後は課税事業者となります。

第2期

X-2年8月21日、調整対象固定資産の取得により消費税を支払う。

第2期の消費税の計算を行ったところ、還付となった。

第3期と第4期は、消費税の課税事業者となるでしょうか?

判定

3年縛りの対象となる期間中(第2期)に

調整対象固定資産を取得しているため、

第3期の消費税の納税義務については、

3年縛りの規定により課税事業者となります。

課税事業者選択不適用届出書が提出できる日は、

調整対象固定資産の仕入れ等の日の属する課税期間の初日(X-2年1/1)から

3年を経過する日(X年12/31)の属する課税期間の初日(X年1/1)となります。

そのため、第3期と第4期については、

3年縛りの規定により課税事業者となります。

参考規定

調整対象固定資産を制限期間中に取得した場合

7 第五項の場合において、第四項の規定による届出書を提出した事業者は、同項に規定する翌課税期間の初日から同日以後二年を経過する日までの間に開始した各課税期間(第三十七条第一項の規定の適用を受ける課税期間を除く。)中に国内における調整対象固定資産の課税仕入れ又は調整対象固定資産に該当する課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。第九項、第十二条の二第三項及び第十二条の四において同じ。)の保税地域からの引取り(以下この項、第十二条の二第二項及び第十二条の三第三項において「調整対象固定資産の仕入れ等」という。)を行つた場合(第四項に規定する政令で定める課税期間において当該届出書の提出前に当該調整対象固定資産の仕入れ等を行つた場合を含む。)には、前項の規定にかかわらず、事業を廃止した場合を除き、当該調整対象固定資産の仕入れ等の日(当該調整対象固定資産の仕入れ等に係る第三十条第一項各号に掲げる場合の区分に応じ当該各号に定める日をいう。以下この項及び第十二条の二第二項において同じ。)の属する課税期間の初日から三年を経過する日の属する課税期間の初日以後でなければ、第四項の規定の適用を受けることをやめようとする旨を記載した届出書を提出することができない。この場合において、当該調整対象固定資産の仕入れ等の日の属する課税期間の初日から当該調整対象固定資産の仕入れ等の日までの間に同項の規定の適用を受けることをやめようとする旨を記載した届出書をその納税地を所轄する税務署長に提出しているときは、次項の規定の適用については、その届出書の提出は、なかつたものとみなす。

消費税法9条7項

規定をまとめたもの

第五項の場合において、第四項の規定による届出書を提出した事業者は、

同項に規定する翌課税期間の初日から同日以後二年を経過する日まで

の間に開始した各課税期間(注1)中に

国内における調整対象固定資産の課税仕入れ又は

調整対象固定資産に該当する課税貨物(注2)の保税地域からの引取り(注3)を行つた場合(注4)には、

前項の規定にかかわらず、事業を廃止した場合を除き、

当該調整対象固定資産の仕入れ等の日(注5)の属する課税期間の初日から

三年を経過する日の属する課税期間の初日以後でなければ、

第四項の規定の適用を受けることを

やめようとする旨を記載した届出書を提出することができない。

この場合において、当該調整対象固定資産の仕入れ等の日の属する課税期間の

初日から当該調整対象固定資産の仕入れ等の日まで

の間に同項の規定の適用を受けることを

やめようとする旨を記載した届出書を

その納税地を所轄する税務署長に提出しているときは、

次項の規定の適用については、その届出書の提出は、なかつたものとみなす。

注1、第37条第1項の規定の適用を受ける課税期間を除く。

注2、他の法律又は条約の規定により消費税が免除されるものを除く。

第九項、第十二条の二第三項及び第十二条の四において同じ。

注3、以下この項、第十二条の二第二項及び第十二条の三第三項において

「調整対象固定資産の仕入れ等」という。

注4、第四項に規定する政令で定める課税期間において当該届出書の提出前に当該調整対象固定資産の仕入れ等を行つた場合を含む。

注5、当該調整対象固定資産の仕入れ等に係る第三十条第一項各号に掲げる場合の区分に応じ当該各号に定める日をいう。以下この項及び第十二条の二第二項において同じ。