今回は、「特定非常災害に係る純損失の繰越控除の特例」を確認します。

目次

内容

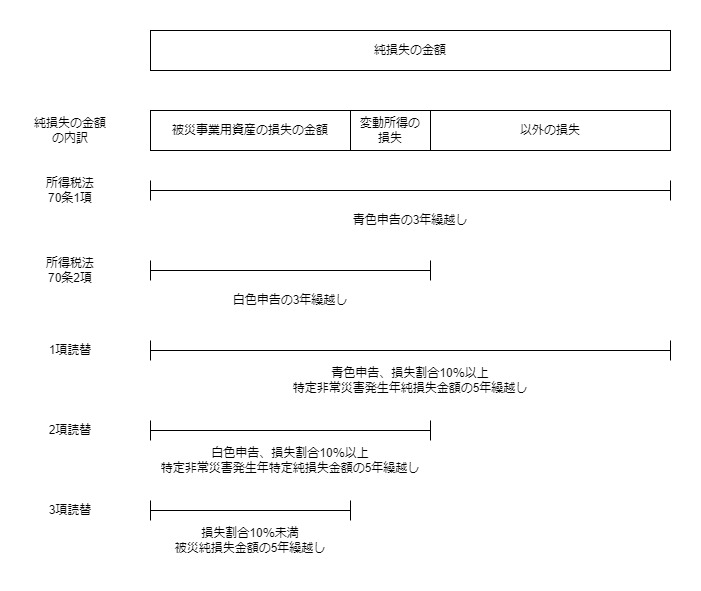

所得税には、事業から生じた赤字を3年間繰越しする制度(純損失の繰越控除)があります。今回の改正で特定の災害による損失については、繰越期間が3年から5年に延長されています。

この特例は3つの読替規定があります。

- 青色申告者が特定災害が発生した年分に

10%以上の損失が発生している場合 - 白色申告者が特定災害が発生した年分に

10%以上の損失が発生している場合 - 特定災害が発生した年分について、上記1と2の対象外となる場合

(損失が10%未満)

今回は、2の特例を確認します。

特例の対象者

次のいずれかを満たす白色申告者が特例の対象となります。

- 事業資産特定災害損失額の一定金額のうちに占める割合が10%以上

- 不動産等特定災害損失額の一定金額のうちに占める割合が10%以上

一定金額は、事業所得用、不動産所得用、山林所得用の固定資産(繰延資産含む、土地等を除く。)の簿価合計額をいいます。

例えば、事業所得用の固定資産の簿価合計額が1000万円で、

特定の災害により事業用固定資産300万円に損失が生じた場合、

300万円÷1000万円=30%≧10%となり、5年繰越しの要件を満たします。

10%以上損失要件は、青色申告者の場合と同じです。

特例の要件

次のいずれかの損失が発生している場合が特例(2項読替)の対象となります。

- 特定非常災害発生年特定純損失金額

- 被災純損失金額(特定非常災害発生年において生じたものを除く。)

1が白色申告時の10%以上の損失、2が10%未満の損失です。

特定非常災害発生年特定純損失金額(所得税法70条の2第4項5号)

「特定非常災害が発生した年分」の白色申告者の純損失の金額のうち、

次の損失をいいます。

- 変動所得の金額の計算上生じた損失の金額

- 被災事業用資産の損失の金額

被災事業用資産の損失の金額(所得税法70条3項)

被災事業用資産は、棚卸資産、事業用固定資産、山林の3つです。

損失の金額には、災害に関連する支出を含み、

保険金等により補てんされる部分を除きます。

被災純損失金額(所得税法70条の2第4項1号)

純損失の金額のうち、

「被災事業用資産特定災害損失合計額」までの金額をいいます。

被災事業用資産特定災害損失合計額とは、次の3つの合計額で、

変動所得の計算に含まれないものをいいます。

- 棚卸資産特定災害損失額

- 固定資産特定災害損失額

- 山林特定災害損失額

例えば、次の場合

棚卸資産特定災害損失額 200

固定資産特定災害損失額 200

被災事業用資産特定災害損失合計額は400となります。

特定非常災害発生年の純損失の金額が500の場合、

純損失の金額500>被災事業用資産特定災害損失合計額400となりますので、

被災事業用資産特定災害損失合計額400が5年繰越しの対象となります。

純損失の金額500-被災事業用資産特定災害損失合計額400

=残り100については、白色申告の純損失の繰越しの対象となる場合は、

3年繰越しの対象となりますが、対象外の場合は損失の繰越しができません。

読替え規定が複雑な理由

純損失の繰越しについては、損失発生年が青色申告か白色申告かによって、

繰越しできる損失が異なります。

純損失の繰越しの特例がある場合、損失割合と申告方法によって、

次の5年繰越しの損失が発生します。

| 損失割合 | 青色申告 | 白色申告 |

|---|---|---|

| 10%以上 | 特定非常災害発生年純損失金額 (1項読替) | 特定非常災害発生年特定純損失金額 (2項読替) |

| 10%未満 | 被災純損失金額 (3項読替) | 被災純損失金額 (3項読替) |

本年の申告方法は問わないため、本年から見て、

過去5年以内に青色申告の特定非常災害の10%以上損失がある場合は1項読替、過去5年以内に白色申告の特定非常災害の10%以上損失がある場合は2項読替、

過去5年以内に特定非常災害の10%未満損失がある場合は3項読替で、

青色申告の純損失の繰越し(所得税法70条1項)と

白色申告の純損失の繰越し(所得税法70条2項)を適用します。

過去5年以内で2以上の特定非常災害の損失が生じている場合は、

それぞれの損失に応じて規定を読替えて、

青色申告の純損失の繰越し(所得税法70条1項)と

白色申告の純損失の繰越し(所得税法70条2項)を適用する必要があります。

純損失の繰越しの特例の全体像

参考規定

被災純損失金額の定義

4 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

所得税法70条の2

一 被災純損失金額 その者のその年において生じた純損失の金額のうち、被災事業用資産特定災害損失合計額(棚卸資産特定災害損失額、固定資産特定災害損失額及び山林特定災害損失額の合計額で、前条第二項第一号に掲げる損失の金額に該当しないものをいう。)に係るものとして政令で定めるものをいう。

特定非常災害発生年特定純損失金額

五 特定非常災害発生年特定純損失金額 その者の特定非常災害発生年において生じた純損失の金額のうち、前条第二項各号に掲げる損失の金額に係るものとして政令で定めるものをいう。

所得税法70条の2第4項

前条2項各号に掲げる損失の金額

5 法第七十条の二第四項第五号に規定する政令で定める純損失の金額は、その者の同条第一項に規定する特定非常災害発生年において生じた純損失の金額のうち、当該特定非常災害発生年において生じた法第七十条第二項各号(純損失の繰越控除)に掲げる損失の金額に達するまでの金額とする。

所得税法施行令203条の2

法第70条第2項各号に掲げる損失の金額

2 確定申告書を提出する居住者のその年の前年以前三年内の各年において生じた純損失の金額(前項の規定の適用を受けるもの及び第百四十二条第二項の規定により還付を受けるべき金額の計算の基礎となつたものを除く。)のうち、当該各年において生じた次に掲げる損失の金額に係るもので政令で定めるものがあるときは、当該政令で定める純損失の金額に相当する金額は、政令で定めるところにより、当該申告書に係る年分の総所得金額、退職所得金額又は山林所得金額の計算上控除する。

所得税法70条

一 変動所得の金額の計算上生じた損失の金額

二 被災事業用資産の損失の金額