今回は、法人税の試験研究費の特別控除のうち、

「中小企業者等以外の控除上限額の特例」を確認します。

目次

内容

一定の法人の試験研究費については、損金算入とは別に

法人税の特別控除が認められています。

主な計算規定

試験研究の特別控除の規定は26項ありますが、

主な特別控除の計算規定は、次の1項から7項までです。

- 試験研究費の特別控除

- 税額控除限度額の特例

- 控除上限額の特例 ← 今回確認

- 中小企業者等の特例

- 中小企業者等税額控除限度額の特例

- 中小企業者等控除上限額の特例

- 特別試験研究費の特別控除

上記規定は、令和5年4月1日以後開始する事業年度から適用します。

1項が中小企業者等以外の規定、4項が中小企業者等の特例

2項と3項が1項の特例、5項と6項が4項の特例です。

今回は、3項の規定を確認します。

試験研究費の特別控除の特例

先に原則の取扱いを確認します。

対象法人は、青色申告書を提出する法人です。

試験研究費がある場合には、

調整前法人税額から「税額控除限度額」を控除します。

ただし、税額控除限度額>控除上限額となる場合、

控除を受ける金額は、その控除上限額を限度とします。

上記の「税額控除限度額」と「控除上限額」に

期間限定で特例が設けられています。

控除上限額の特例

控除上限額の特例=調整前法人税額×25%+一定の金額

控除上限額の特例は、次の2つです。

- 一定の要件を満たす事業年度

- 令和8年3月31日までに開始する各事業年度

一定の要件を満たす事業年度

一定の要件を満たす事業年度については、調整前法人税額×15%を加算します。

原則の控除上限額を合わせて40%になります。

一定の要件は次の3つです。

- 設立日以後10年を経過する日までの期間内の日を含む事業年度に該当する。

- 大法人に支配されていない法人、株式移転完全親法人のいずれにも該当しない。

- 純損失等の金額がある。

3の法人が通算法人の場合は、特定欠損金額を除きます。

3の法人が通算法人の場合は、他の通算法人の

いずれかの適用年度終了時に純損失等の金額がある場合を含みます。

令和8年3月31日までに開始する各事業年度

令和8年3月31日までに開始する各事業年度については、

調整前法人税額×一定割合を加算します。

一定割合の計算方法は次のイ、ロ、ハの3つで、

イとハはいずれか高い方を選択します。イとロの考え方は同じです。

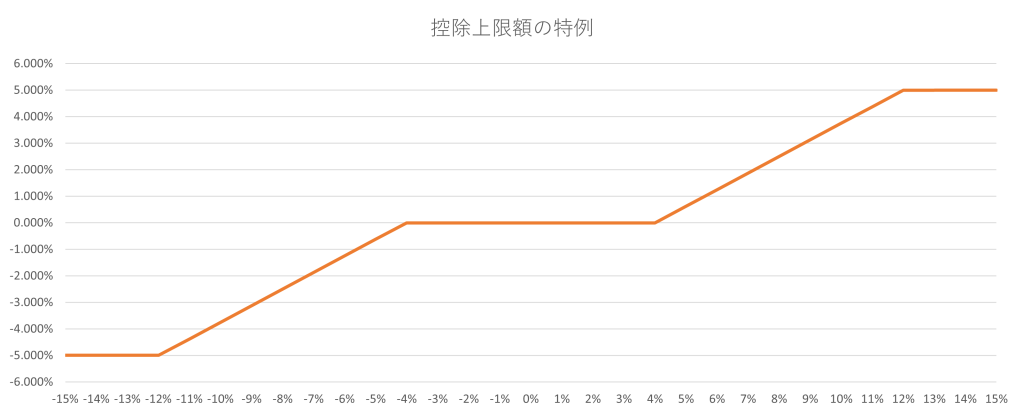

イ、増減試験研究費割合>4%の事業年度

一定割合=(増減試験研究費割合-4%)×0.625(上限5%)

増減試験研究費割合が1%増えるごとに一定割合が0.625増加します。

増減試験研究費割合12%の場合、

12%-4%=8%×0.625=上限の5%になります。

設立事業年度、比較試験研究費の額=0の事業年度は除きます。

(増減試験研究費が計算できないため。)

ロ、増減試験研究費割合<△4%の事業年度

一定割合=(増減試験研究費割合+4%)×0.625(下限△5%)

(規定では、マイナスの増減試験研究費割合から

マイナスを除外して計算します。)

増減試験研究費割合が1%減るごとに一定割合が0.625減少します。

増減試験研究費割合△12%の場合、

△12%+4%=△8%×0.625=下限の5%になります。

控除上限額の特例割合

設立事業年度、比較試験研究費の額=0の事業年度、

次のハの事業年度は除きます。

ハ、試験研究費割合>10%の事業年度

一定割合=(試験研究費割合-10%)×2(上限10%)

試験研究費割合15%の場合、

(15%-10%)×2=上限の10%になります。

中小企業者等以外のまとめ

1項、試験研究費の特別控除(中小企業等以外)

試験研究費の特別控除

調整前法人税額-税額控除限度額(控除上限額が限度)

税額控除限度額=試験研究費の額×控除割合

控除割合

1項1号、11.5%-(12%-増減試験研究費割合)×0.25(上限10%、下限1%)

1項2号、設立事業年度、比較試験研究費の額=0の場合は8.5%

控除上限額

調整前法人税額×25%

2項、税額控除限度額の特例

令和8年3月31日までに開始する各事業年度が対象

1号、2号以外、試験研究費の額×控除割合(上限10%→上限14%)

イ、増減試験研究費割合>12%、12%超過部分の傾きが0.375

ロ、増減試験研究費割合≦12%、傾きが0.25(下限1%)

ハ、設立事業年度、比較試験研究費の額=0の場合は8.5%

2号、試験研究費割合>10%

試験研究費の額×(イの割合+ロの割合、上限10%→上限14%)

イ、1号で計算した割合

ロ、イの割合×控除割増率

控除割増率=(試験研究費割合-10%)×0.5(上限10%)

3項、控除上限額の特例

1号、一定の事業年度が対象

調整前法人税額×15%を加算

2号、令和8年3月31日までに開始する各事業年度が対象

調整前法人税額×一定割合(イ、ハは有利選択)を加算

一定割合

イ、増減試験研究費割合>4%の事業年度(上限5%で合計30%)

ロ、増減試験研究費割合<△4%の事業年度(下限△5%で合計20%)

増減試験研究費割合1%増減に対して0.625を加算・減算

ハ、試験研究費割合>10%の事業年度

(試験研究費割合-10%)×2(上限10%で合計35%)

参考規定

租税特別措置法42条の4第3項