今回は、適格合併等があった場合の

譲渡損益調整資産の取扱いを確認してみましょう。

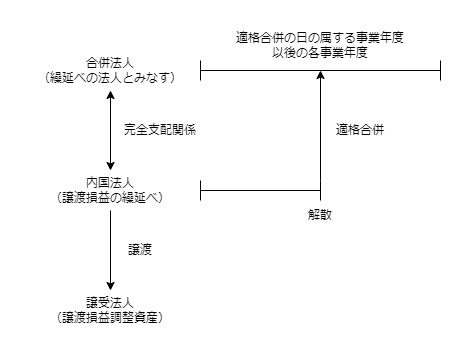

適格合併があった場合の譲渡損益調整資産の譲渡損益の引継ぎ

この規定は、譲渡損益調整資産を譲渡した法人

(譲渡損益を繰り延べている法人)が、

適格合併により解散した場合の特例です。

要件は、次の2つです。

・被合併法人が譲渡損益調整資産の譲渡損益の繰延べを受けている。

・その被合併法人が完全支配関係がある内国法人の適格合併により解散した。

この場合は、合併法人が譲渡損益の繰延べを

受けたものとして取り扱います。

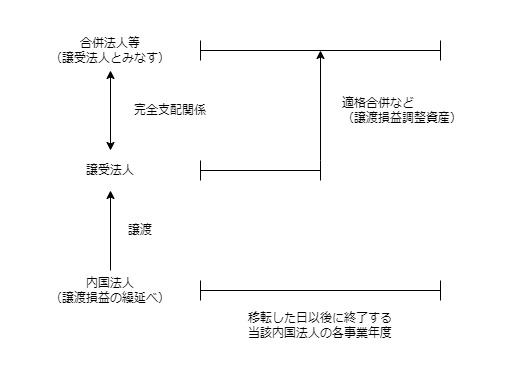

適格合併等により譲渡損益調整資産を移転した場合

この特例は、譲渡した法人ではなく、

譲り受けた法人の規定です。

要件を確認してみましょう。

譲渡損益調整資産を譲り受けた法人が

適格合併、適格分割、適格現物出資、適格現物分配により、

合併法人、分割承継法人、被現物出資法人、被現物分配法人に

譲渡損益調整資産を移転した場合です。

ただし、譲り受けた法人と合併法人等との間に

完全支配関係があるものに限ります。

この場合、譲渡損益調整資産を取得した

合併法人、分割承継法人、被現物出資法人、被現物分配法人を

譲り受けた法人として取り扱います。

参考規定

譲渡損益調整資産を譲渡した法人が適格合併により解散した場合

5 内国法人が譲渡損益調整資産に係る譲渡利益額又は譲渡損失額につき第一項の規定の適用を受けた場合において、当該内国法人が適格合併(合併法人(法人を設立する適格合併にあつては、他の被合併法人の全て)が当該内国法人との間に完全支配関係がある内国法人であるものに限る。)により解散したときは、当該適格合併に係る合併法人の当該適格合併の日の属する事業年度以後の各事業年度においては、当該合併法人を当該譲渡利益額又は譲渡損失額につき同項の規定の適用を受けた法人とみなして、この条の規定を適用する。

法人税法第61条の11第5項、施行日令和5年10月1日

規定を整理したもの

内国法人が譲渡損益調整資産に係る

譲渡利益額又は譲渡損失額につき

第1項の規定の適用を受けた場合において、

当該内国法人が適格合併(注1)により解散したときは、

当該適格合併に係る合併法人の

当該適格合併の日の属する事業年度以後の各事業年度においては、

当該合併法人を当該譲渡利益額又は譲渡損失額につき

同項(第1項)の規定の適用を受けた法人とみなして、

この条(第61条の11)の規定を適用する。

注1、合併法人(注1-1)が

当該内国法人との間に完全支配関係がある内国法人であるものに限る。

注1-1、法人を設立する適格合併にあつては、他の被合併法人の全て

譲受法人が適格合併等により譲渡損益調整資産を移転した場合

6 内国法人が譲渡損益調整資産に係る譲渡利益額又は譲渡損失額につき第一項の規定の適用を受けた場合において、当該譲渡損益調整資産に係る譲受法人が適格合併、適格分割、適格現物出資又は適格現物分配(合併法人、分割承継法人、被現物出資法人又は被現物分配法人(法人を設立する適格合併、適格分割又は適格現物出資にあつては、他の被合併法人、他の分割法人又は他の現物出資法人の全て)が当該譲受法人との間に完全支配関係がある内国法人であるものに限る。)により合併法人、分割承継法人、被現物出資法人又は被現物分配法人(以下この項において「合併法人等」という。)に当該譲渡損益調整資産を移転したときは、その移転した日以後に終了する当該内国法人の各事業年度においては、当該合併法人等を当該譲渡損益調整資産に係る譲受法人とみなして、この条の規定を適用する。

法人税法第61条の11第6項、施行日令和5年10月1日

規定を整理したもの

内国法人が譲渡損益調整資産に係る

譲渡利益額又は譲渡損失額につき

第1項の規定の適用を受けた場合において、

当該譲渡損益調整資産に係る譲受法人が

・適格合併

・適格分割

・適格現物出資又は

・適格現物分配(注1)

により

・合併法人

・分割承継法人

・被現物出資法人又は

・被現物分配法人

(注2、合併法人等)に当該譲渡損益調整資産を移転したときは、

その移転した日以後に終了する当該内国法人の各事業年度においては、

当該合併法人等を当該譲渡損益調整資産に係る譲受法人とみなして、

この条(第61条の11)の規定を適用する。

注1、合併法人、分割承継法人、被現物出資法人又は被現物分配法人(注1-1)が

当該譲受法人との間に完全支配関係がある内国法人であるものに限る。

注1-1、法人を設立する適格合併、適格分割又は適格現物出資にあつては、

他の被合併法人、他の分割法人又は他の現物出資法人の全て

注2、以下この項において「合併法人等」という。