今回は、所得税の配偶者控除(所得控除の1つ)を確認してみましょう。配偶者については、扶養控除とは別に配偶者控除や配偶者特別控除により所得税が少なくなります。配偶者関係の規定は非常に似ている言葉が出てきますので、1つずつ確認します。

配偶者控除

下記、漢数字の一が基本的な取扱いです。

(配偶者控除)

第八十三条 居住者が控除対象配偶者を有する場合には、その居住者のその年分の総所得金額、退職所得金額又は山林所得金額から次の各号に掲げる場合の区分に応じ当該各号に定める金額を控除する。一 その居住者の第二条第一項第三十号(定義)に規定する合計所得金額(以下この項、次条第一項及び第八十六条第一項(基礎控除)において「合計所得金額」という。)が900万円以下である場合 38万円(その控除対象配偶者が老人控除対象配偶者である場合には、48万円)

二 省略

所得税法

三 省略

2 前項の規定による控除は、配偶者控除という。

控除対象配偶者がいる場合、38万円の配偶者控除があります。扶養控除は2人いる場合、38万円☓2人で=76万円の控除となりますが、配偶者は必ず1人なので必ず38万円の控除となります。必ず1人の理由は、民法で重婚が禁止されているからです。

控除対象配偶者

「控除」の「対象」となる配偶者という意味です。

三十三の二 控除対象配偶者

所得税法2条1項、定義

同一生計配偶者のうち、合計所得金額が1000万円以下である居住者の配偶者をいう。

同一生計配偶者のうち、合計所得金額(1年間の所得)が1000万円以下の居住者(本人)の配偶者をいいます。扶養控除や配偶者控除を使うために、「給料103万円以下に抑えたい」と聞いたことがあるかもしれません。この給料103万円以下は配偶者の収入要件で、下線部分は配偶者のパートナーである本人の所得要件です。

同一生計配偶者

生計を一(サイフが同じ)にする配偶者という意味です。

三十三 同一生計配偶者

所得税法2条1項、定義

居住者の配偶者でその居住者と生計を一にするもの(第五十七条第一項(事業に専従する親族がある場合の必要経費の特例等)に規定する青色事業専従者に該当するもので同項に規定する給与の支払を受けるもの及び同条第三項に規定する事業専従者に該当するもの(第三十三号の四において「青色事業専従者等」という。)を除く。)のうち、合計所得金額が48万円以下である者をいう。

扶養親族は3パターンありますが、配偶者については必ず1人です。内縁の妻など婚姻届の提出がない場合は、法律上の配偶者ではないため配偶者控除が使えません。この配偶者の所得が48万円以下で、事業専従者(個人事業者である本人の事業に専従し、本人から給料をもらっている人)でない場合に、配偶者控除が使えます。

配偶者控除を本人と配偶者の所得(収入)でまとめると以下のとおりです。

令和3年分

| 本人の所得 配偶者の所得 | 1000万円以下 (給料1195万円以下) | 1000万円超 (給料1195万円超) |

| 48万円以下 (給料103万円以下) 同一生計配偶者に該当する。 | 控除対象配偶者に該当する。配偶者控除、原則38万円。 | 控除対象配偶者に該当しない。控除なし。 |

| 48万円超 同一生計配偶者に該当しない。 | 控除なし | 控除なし |

老人控除対象配偶者

控除対象配偶者についても、扶養親族と同様に配偶者の年齢が70歳以上となる場合は、控除額が48万円に増加します。

三十三の三 老人控除対象配偶者

所得税法2条1項、定義

控除対象配偶者のうち、年齢70歳以上の者をいう。

以上が配偶者控除に関する取扱いです。次の「源泉控除対象配偶者」は名前が似ていますが、使うタイミング・目的が異なるので注意が必要です。

源泉控除対象配偶者

源泉控除対象配偶者は、「源泉」所得税を「控除」する「対象」となる配偶者という意味です。

三十三の四 源泉控除対象配偶者

所得税法2条1項、定義

居住者(合計所得金額が900万円以下であるものに限る。)の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く。)のうち、合計所得金額が95万円以下である者をいう。

規定を見てみると、微妙にそれぞれ違います。

| 内容 | 源泉控除対象配偶者(今はこの説明) | 同一生計配偶者 | 控除対象配偶者 |

|---|---|---|---|

| 規定の概要 | 居住者(合計所得金額が900万円以下であるものに限る。)の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く。)のうち、合計所得金額が95万円以下である者をいう。 | 居住者の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く。)のうち、合計所得金額が48万円以下である者をいう。 | 同一生計配偶者のうち、合計所得金額が1000万円以下である居住者の配偶者をいう。 |

| 規定の用途 | 毎月の源泉徴収 | 年末調整・確定申告の配偶者控除 | 年末調整・確定申告の配偶者控除 |

| 配偶者の所得 | 95万円以下 | 48万円以下 | 48万円以下 |

| 本人の所得 | 900万円以下 | 関係なし | 1000万円以下 |

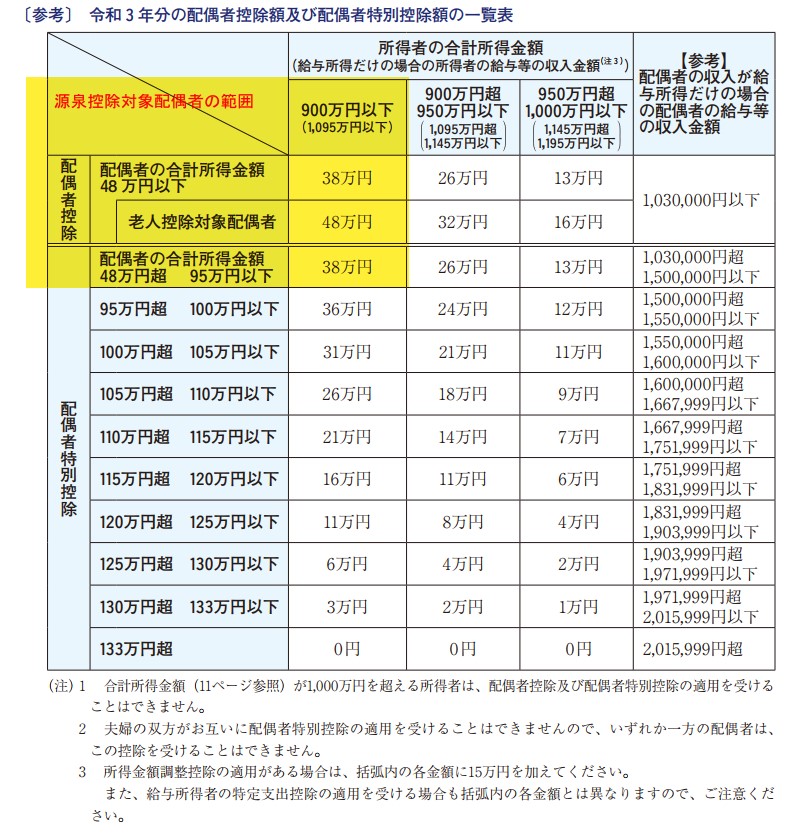

この区分を理解するためには、配偶者控除等の一覧表(国税庁の資料)を見た方が早いです。

配偶者控除は、配偶者の所得が48万円以下の場合に使えますが、48万円を1円でも超えると配偶者控除は使えません。それだと、働いて所得を稼ぐ機会が減ってしますので、所得48万円をある程度オーバーしても控除を認める「配偶者特別控除」が設けられています。

この配偶者特別控除の一番上「配偶者の合計所得金額48万円超95万円以下」の控除額38万円は、配偶者控除の控除額38万円と同じです。そのため、「配偶者控除との対象となる配偶者」と「配偶者控除の対象とならない配偶者のうち控除額が38万円となるもの」を合わせて、「源泉控除対象配偶者」にまとめています。

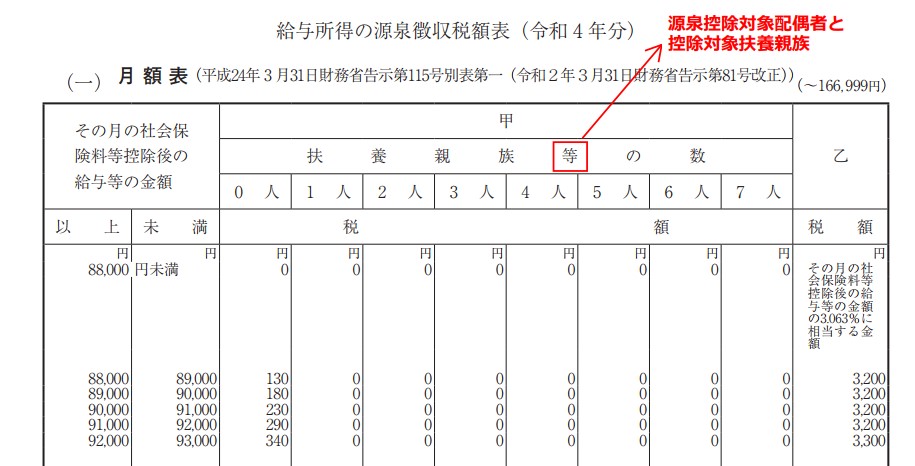

この「源泉控除対象配偶者」は、毎月の源泉徴収の計算で使います。

源泉徴収税額表の扶養親族「等」の数については、控除対象扶養親族(所得48万円以下)と源泉控除対象配偶者(所得95万円以下)の人数をいいます。控除対象配偶者(所得48万円以下)の数ではありません。

毎月の源泉徴収は「源泉」控除対象配偶者の数で計算しますが、年末調整・確定申告は控除対象配偶者の有無で計算する仕組みです。年の途中では、配偶者控除や配偶者特別控除は関係ありません。「毎月の源泉徴収」と「年末調整・確定申告」は、別の手続きですので注意が必要です。

源泉控除対象配偶者と控除対象配偶者等の取扱いを比較します。

| 源泉控除対象配偶者 | 控除対象配偶者 | |

|---|---|---|

| 毎月の源泉徴収 (1月から12月) | 扶養親族等の数に1人プラス | - |

| 年末調整(12月) 確定申告(翌年3月15日) | - | 配偶者控除を計算する。 |

まとめ

控除対象配偶者

- 配偶者の所得が48万円以下

- 本人の所得が1000万円以下

- 事業専従者でない

- 年末調整・確定申告で配偶者控除の対象となる。

源泉控除対象配偶者

- 配偶者の所得が95万円以下

- 本人の所得が900万円以下

- 事業専従者でない

- 毎月の源泉徴収で扶養親族等の数をカウントするときに使う。