今回は、雑所得の範囲に関する通達の改正について確認します。

雑所得とは

所得税の所得は、次の10種類に分かれます。

利子所得、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得。

9個の所得(雑所得以外の所得)に該当しないものが、雑所得となります。

勘定科目の雑収入とは異なるため注意しましょう。

(雑所得となる収入を雑収入で処理している場合があります。)

(雑所得)

所得税法

第三十五条 雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも該当しない所得をいう。

雑所得の範囲の明確化

雑所得の範囲の明確化を図る基本通達の改正がありました。

改正後の通達を確認します。

(その他雑所得の例示)

35-1 次に掲げるようなものに係る所得は、その他雑所得(公的年金等に係る雑所得及び業務に係る雑所得以外の雑所得をいう。)に該当する。

⑴~⑾ 省 略

⑿ 譲渡所得の基因とならない資産の譲渡から生ずる所得(営利を目的として

継続的に行う当該資産の譲渡から生ずる所得及び山林の譲渡による所得を

除く。)(業務に係る雑所得の例示)

改正後所得税基本通達

35-2 次に掲げるような所得は、事業所得又は山林所得と認められるものを除き、業務に係る雑所得に該当する。

⑴~⑹ 省 略

⑺ 営利を目的として継続的に行う資産の譲渡から生ずる所得

⑻ 省 略

(注)事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

なお、その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

(注)が今回のポイントです。

事業所得の判定は、その所得を得るための活動が、

社会通念上事業と称するに至る程度であれば事業所得、

社会通念上事業と称するに至らない程度であれば雑所得となります。

下線部分はもう少し具体的に書かれています。

帳簿書類の保存の有無による違い

カッコ書きを外して読むと、

「なお、その所得に係る取引を記録した帳簿書類の保存がない場合は、

業務に係る雑所得に該当することに留意する。」

注意点1

帳簿書類の保存がない場合は、業務に係る雑所得と判定されます。

帳簿書類の保存がある場合は、事業所得と判定するとは書いていません。

カッコ書きを読むと、「その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。」と記載されています。

注意点2

帳簿書類の保存がない場合から「一定の場合を除く」だけであって、

除かれた場合については何ら言及していません。

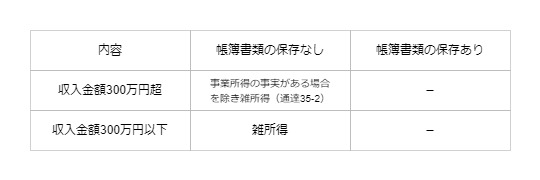

整理すると、以下のとおりです。

基本通達の解説

雑所得の範囲の取扱いに関する所得税基本通達の解説

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf

まとめると次の3点です。

- 帳簿書類がある場合は、社会通念上事業所得に区分される「ことが多い。」

- 帳簿書類がある場合であっても、次のような場合は個別に判断する。

1、収入が僅少である場合(主たる収入の10%未満基準)

2、活動に営利性がない場合(赤字を解消する取組みがない) - 帳簿書類がない場合は、社会通念上事業所得に区分されないと考えられる。ただし、300万円を超えるような規模については、帳簿書類がないことをもって、所得区分の判定をしない。規模があれば、事業所得として取り扱う。

帳簿書類があるから事業所得、帳簿書類がないから雑所得

ということはありません。

なぜ、帳簿書類の有無と300万円がポイントになるのかと言うと、

令和2年度改正の「業務に係る雑所得の書類の保存義務」です。

業務に係る雑所得の保存義務と検査規定

所得税基本通達の解説(注)を引用します。

(注)令和2年度の税制改正では、業務に係る雑所得について、前々年の収入金額が 300 万円を超える場合には、取引に関する書類の保存を義務付ける改正が行われたところです。本通達の「収入金額 300 万円」については、上記の改正において、収入金額 300 万円以下の小規模な業務を行う方について、取引に関する書類の保存を求めないこととされたことを踏まえたものです。

雑所得の範囲の取扱いに関する所得税基本通達の解説、2ページ

帳簿書類の有無によって所得区分が変わることはありません。

基本通達で帳簿書類の有無と300万円基準が登場する理由は、

帳簿書類の検査規定(所得税法232条3項)があるからです。

以前まとめた表に今回の改正通達を追加すると次のとおりです。

| 所得区分 (本人の判断) | 2年前の収入 | 本年分の 義務 | 検査規定 | 改正通達 | 帳簿書類がない場合 | 検査規定 |

|---|---|---|---|---|---|---|

| 事業所得 (白色申告) | 基準なし (300万円超) | 帳簿書類の保存(所得税法232条1項) | あり(所得税法232条3項) | カッコ書きに該当 | 言及なし | あり |

| 事業所得 (白色申告) | 基準なし (300万円以下) | 同上 | あり(同上) | カッコ書き以外 | 業務に係る雑所得 | なし |

| 雑所得 | 300万円超 | 書類の保存(所得税法232条2項) | あり(同上) | カッコ書き以外 | 業務に係る雑所得 | あり |

| 雑所得 | 300万円以下 | - | なし | カッコ書き以外 | 業務に係る雑所得 | なし |

表の2番目は所得区分が変更されます。本人が事業所得(白色申告、300万円以下)で申告した場合であっても、帳簿書類がない場合は業務に係る雑所得となり、検査規定が適用されなくなります。