前回の居住用賃貸建物の消費税に続いて、

今回は「住宅の貸付け」を確認してみましょう。

住宅の定義

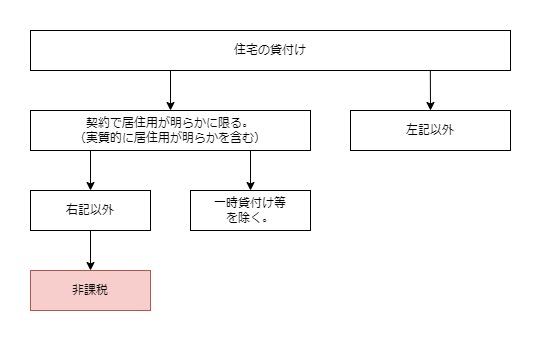

消費税が非課税となる「住宅の貸付け」を確認します。

十三 住宅(人の居住の用に供する家屋又は家屋のうち人の居住の用に供する部分をいう。)の貸付け(当該貸付けに係る契約において人の居住の用に供することが明らかにされている場合(当該契約において当該貸付けに係る用途が明らかにされていない場合に当該貸付け等の状況からみて人の居住の用に供されていることが明らかな場合を含む。)に限るものとし、一時的に使用させる場合その他の政令で定める場合を除く。)

消費税法別表第1

政令で定める場合は、非課税から除外されます。

政令を確認してみましょう。

(住宅の貸付けから除外される場合)

消費税法施行令

第十六条の二 法別表第一第十三号に規定する政令で定める場合は、同号に規定する住宅の貸付けに係る期間が一月に満たない場合及び当該貸付けが旅館業法(昭和二十三年法律第百三十八号)第二条第一項(定義)に規定する旅館業に係る施設の貸付けに該当する場合とする。

「住宅」のカッコ書きは、次の2つを指しています。

- 人の居住の用に供する家屋

- 家屋のうち人の居住の用に供する部分

「住宅」のカッコ書きは、消費税法の「住宅」の定義です。

他の法律で「住宅」が規定されている場合、

その「住宅」の意味をそのまま用いる可能性があるため、

消費税法で定義しています。

1の「人の居住の用に供する家屋」は、全部居住用の場合です。

2は、部分居住用の場合です。

例えば、1階事業用、2階居住用の場合や、

北側60%事業用、南側40%居住用の場合です。

消費税法基本通達、店舗等併設住宅の取扱いを確認します。

(店舗等併設住宅の取扱い)

6-13-5 住宅と店舗又は事務所等の事業用施設が併設されている建物を一括して貸し付ける場合には、住宅として貸し付けた部分のみが非課税となるのであるから留意する。(注) この場合は、建物の貸付けに係る対価の額を住宅の貸付けに係る対価の額と事業用の施設の貸付けに係る対価の額とに合理的に区分することとなる。

消費税法基本通達

例えば、一括貸付対価が10万円、

北側60%が事業用、南側40%が居住用の場合、

事業用対価6万円(=10万円×60%)が課税取引、

居住用対価4万円(=10万円×40%)が非課税取引となります。

貸付けの契約内容の確認

貸付けのカッコ書きは、カッコの中にカッコがあります。

当該貸付けに係る契約において人の居住の用に供することが明らかにされている場合(当該契約において当該貸付けに係る用途が明らかにされていない場合に当該貸付け等の状況からみて人の居住の用に供されていることが明らかな場合を含む。)に限るものとし、一時的に使用させる場合その他の政令で定める場合を除く。

消費税法別表第1第13号、住宅の貸付け

カッコ書きを飛ばして読むと、

1つは限る、1つは除くと規定しています。

当該貸付けに係る契約において人の居住の用に供することが明らかにされている場合に限るものとし、一時的に使用させる場合その他の政令で定める場合を除く。

消費税法別表第1第13号、住宅の貸付け

規定のイメージ

限るものは、「契約」において居住用として明らかな場合です。

実際の用途ではなく契約で判断します。

除くものは、政令で定める場合です。

政令を確認します。

次の2つは、非課税となる住宅の貸付けから除外されます。

- 貸付期間が1月未満の場合

- 旅館業の施設の貸付けに該当する場合

貸付期間が1日、数日、1週間、2週間などは貸付期間が1月未満のため、

住宅の貸付けから除外され、消費税がかかります。

旅館業の施設の貸付けについては、

貸付期間に関係なく消費税がかかります。

住宅の貸付けについては、住まいの賃料に消費税を課すことは政策上適当でないため、非課税と規定されています。貸付期間が1月未満の貸付けや旅館施設の利用については、「住まいの賃料」ではないということですね。

整理します。

| 契約の用途 (形式) | 政令で 除かれるもの | 住宅の貸付け | 消費税の 取扱い |

|---|---|---|---|

| 居住用貸付 | - | ○ | 非課税 |

| 居住用貸付 | 貸付期間が1月未満や旅館業の貸付 | × | 課税 |

| 居住用以外貸付 (事務所等) | - | × | 課税 |

実際の用途の確認

カッコの中のカッコを確認します。

(当該契約において当該貸付けに係る用途が明らかにされていない場合に当該貸付け等の状況からみて人の居住の用に供されていることが明らかな場合を含む。)

消費税法別表第1第13号、住宅の貸付け

1、貸付けの契約において、用途が明らかにされていない場合に

2、(用途が不明瞭だけど)第3者から見て、居住用と判断できる場合

を含む。

と規定しています。最近追加された規定です。

追加された理由は、契約(形式)と実際の用途(実質)が

異なる場合であっても、契約(形式)だけで

消費税が非課税となる問題を解消するためです。

改正されるまでは、実際の用途が事務所用であっても、

契約で居住用としてしまえば、消費税がかかりませんでした。

契約と用途を場合分けして整理します。

下記表の居住用は、旅館業等に該当しないものとします。

| 契約内容 (形式) | 客観的用途 (実質) | 住宅の貸付け | 消費税の 取扱い |

|---|---|---|---|

| 居住用貸付 | 関係なし | ○(契約で判断) | 非課税 |

| 用途不明貸付や 兼用貸付 (通達6-13-5) | 居住用 事業用 居住用・事業用 不明 | ○(実質判断) - ○(実質判断) - | 非課税 課税 非課税・課税 課税 |

| 居住用貸付以外 (事業用) | 関係なし | -(契約で判断) | 課税 |

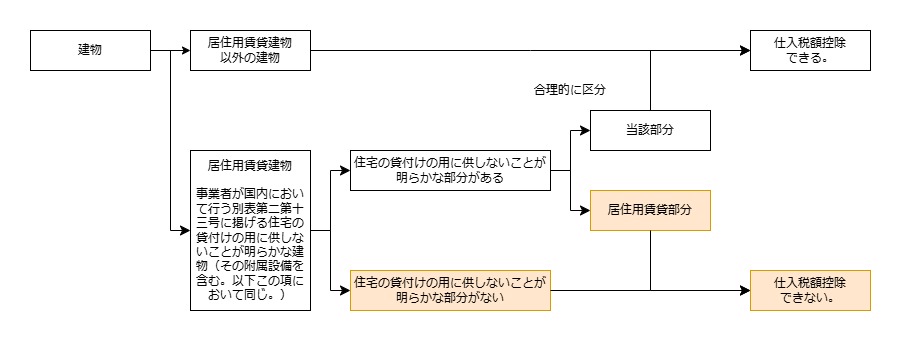

住宅の貸付けと居住用賃貸建物の関係

「居住用賃貸建物」の定義の中に「住宅の貸付け」があり、今回は「住宅の貸付け」を確認しました。以降、前回の「居住用賃貸建物」の内容に戻ります。

「別表第一第十三号に掲げる住宅の貸付け」の用に供しないことが明らかな建物以外の建物が、居住用賃貸建物となります。

上記の「消費税の住宅の貸付け2の表」を変更して、住宅の貸付けと居住用賃貸建物を整理します。下記表の居住用は、旅館業等に該当しないものとします。

| 契約内容 (形式) | 客観的用途 (実質) | 住宅の 貸付け | 住宅の貸付けの用に供しないことが明らかな建物 | 左記以外の建物 (居住用賃貸建物) |

|---|---|---|---|---|

| 居住用貸付 | 関係なし | ○(第13号) | - | ○ |

| 用途不明貸付 兼用貸付(通達6-13-5) | 居住用 兼用 不明 事業用 | ○(第13号) ○と-の混合 - - | - - - ○(通達11-7-1) | ○ ○→○と- ○ - |

| 居住用貸付以外(事業用貸付) | 関係なし | - | ○ | - |

住宅の貸付け(行為)は契約で判断します。

店舗兼住宅のように兼用の場合については、

居住用部分は非課税、事業用部分は課税となります。

仕入税額控除の制限となる居住用賃貸建物については、

契約ではなく建物(不動産)の客観的用途

(実際にどのように利用できるか)で判断します。

店舗兼住宅については、居住用部分が含まれるため、

居住用賃貸建物に該当します。

ただし、合理的に区分できる場合は、

居住用賃貸建物と居住用賃貸建物以外に区分して、

消費税を計算することができます。

事務所等兼用の居住用賃貸建物を合理的に区分している場合

居住用賃貸建物を構造等により合理的に区分したときは、居住用貸付部分の消費税についてのみ、消費税の控除ができません。居住用貸付部分の消費税ではない部分は、消費税の控除が可能です。

2025/2/10、追加

参考規定

(仕入れに係る消費税額の控除の対象外となる居住用賃貸建物の範囲)

消費税法施行令第50条の2

第五十条の二 法別表第一第十三号に掲げる住宅の貸付けの用に供しないことが明らかな部分がある居住用賃貸建物(法第三十条第十項に規定する居住用賃貸建物をいう。以下第五十三条の四までにおいて同じ。)について同項の規定の適用を受けることとなる事業者が、当該居住用賃貸建物をその構造及び設備の状況その他の状況により当該部分とそれ以外の部分(以下この項及び同条第一項において「居住用賃貸部分」という。)とに合理的に区分しているときは、当該居住用賃貸部分に係る課税仕入れ等の税額(法第三十条第二項に規定する課税仕入れ等の税額をいう。次項及び第五十三条の四第二項において同じ。)についてのみ、法第三十条第十項の規定を適用する。

2025/11/10、追加

—

「その構造及び設備の状況その他の状況」の読み方が、

1、その構造 と

2、状況(例、設備の状況)

と読むのか

・状況(例、その構造及び設備の状況)

と読むのか

の2通りあり、後者の

・状況(例、その構造及び設備の状況)

と読むということなのですね。

構造や設備の状況

以外の状況(例、契約書や書類など)でも判断できると。

建物の定義が

建物(その附属設備を含む。)と規定されているため、

「その構造及び設備」の状況という規定になっているのでしょうか。

構造や設備の状況が居住用であっても事業用となることもあり、反対に、

構造や設備の状況が事業用であっても、居住用となることもあり、

その判断は状況によりますと。

—

合理的区分については、消費税法基本通達があります。

(合理的区分の方法)

消費税法基本通達

11-7-3 令第50条の2第1項《仕入れに係る消費税額の控除の対象外となる居住用賃貸建物の範囲》に規定する「住宅の貸付けの用に供しないことが明らかな部分がある居住用賃貸建物」とは、例えば、建物の一部が店舗用の構造等となっている居住用賃貸建物をいい、同項に規定する「合理的に区分している」とは、使用面積割合や使用面積に対する建設原価の割合など、その建物の実態に応じた合理的な基準により区分していることをいう。(令2課消2-9により追加)

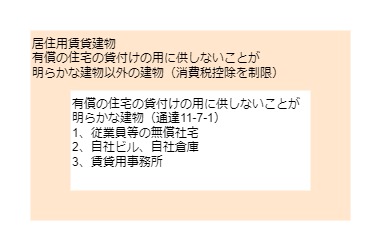

無償貸付けの場合

契約内容は居住用、客観的用途も居住用の建物(例えば社宅や従業員寮)を

無償で貸付けた場合の消費税の控除は可能でしょうか?

答え

無償貸付けは「別表第一第十三号に掲げる住宅の貸付け」に該当せず、居住用賃貸建物に該当しないため、消費税の控除は可能です。今まで確認した「住宅の貸付け」は有償が前提です。無償貸付けは「住宅の貸付け」に該当しますが、「別表第一第13号に掲げる住宅の貸付け」には該当しません。

別表第一に非課税取引が列挙されており、非課税取引は全て有償取引です。

無償取引は消費税の課税対象外のため、非課税取引の対象外となります。

| 対価 | 住宅貸付用 (兼用、不明含む) | 住宅貸付用以外 |

|---|---|---|

| 無償 | 供しないことが明らかな建物(ex従業員等の無償社宅) | 供しないことが明らかな建物(ex自社ビル、自社倉庫) |

| 有償 | 供しないことが明らかな建物以外の建物 =居住用賃貸建物 (消費税控除を制限) | 供しないことが明らかな建物(ex賃貸用事務所) |

兼用は実際に有償住宅貸付用として使っているため、

不明は後から有償住宅貸付用として使う可能性があるため、

居住用賃貸建物に含まれます。

参考規定

資産の譲渡等の定義

第二条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

消費税法第2条

八 資産の譲渡等

事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(代物弁済による資産の譲渡その他対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものを含む。)をいう。

非課税

第六条 国内において行われる資産の譲渡等のうち、別表第一に掲げるものには、消費税を課さない。

消費税法第6条

別表第一

十三 住宅(人の居住の用に供する家屋又は家屋のうち人の居住の用に供する部分をいう。)の貸付け(当該貸付けに係る契約において人の居住の用に供することが明らかにされている場合(当該契約において当該貸付けに係る用途が明らかにされていない場合に当該貸付け等の状況からみて人の居住の用に供されていることが明らかな場合を含む。)に限るものとし、一時的に使用させる場合その他の政令で定める場合を除く。)

消費税法別表第一

居住用賃貸建物の消費税控除の制限

10 第一項の規定は、事業者が国内において行う別表第一第十三号に掲げる住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含む。以下この項において同じ。)以外の建物(第十二条の四第一項に規定する高額特定資産又は同条第二項に規定する調整対象自己建設高額資産に該当するものに限る。第三十五条の二において「居住用賃貸建物」という。)に係る課税仕入れ等の税額については、適用しない。

消費税法第30条