今回は、「高額特定資産を取得した場合等の納税義務の免除の特例」を確認します。

規定の目的

特定新規設立法人の納税義務の免除の特例などの規定は、基準期間がない場合に適用されます。基準期間がある場合に、固定資産を取得すると?ということで、納税義務の免除の規定を適用するケースがありました。また、固定資産ではなく棚卸資産を取得した場合は、調整対象固定資産の調整規定や2年(3年)縛りが適用されないため、納税義務の免除の規定を乱用するケースがありました。

具体的には、多額の資産の取得により消費税控除・消費税還付を受けた後に、免税事業者制度や簡易課税制度を利用して、租税回避するケースです。

この租税回避を防止するため、基準期間の有無ではなく、高額な資産(棚卸資産を含む)の取得に着目して「高額特定資産を取得した場合等の納税義務の免除の特例」が規定されています。

特例の概要

高額特定資産を取得した場合等の納税義務の免除の特例の要件は、

簡単に説明すると次の3つです。

- 課税事業者であること

- 簡易課税制度を選択していない期間中であること

- 高額特定資産の仕入れ等を行ったこと

この規定は、固定資産だけではなく、棚卸資産も対象です。

上記3つの要件を満たす場合は、基準期間の有無に関係なく、

消費税の納税義務は免除されません。

高額特定資産の範囲

高額特定資産は、1単位で税抜き1000万円以上の棚卸資産や調整対象固定資産をいいます。他者から高額特定資産を購入した場合、1つ1000万円以上かで判定します。自分で棚卸資産や調整対象固定資産を作成した場合は、課税仕入れの合計が1000万円以上かで判定します。

前期の課税仕入れの合計が900万円

当期の課税仕入れの合計が1100万円

この場合、当期の累計が1000万円以上となるため、

当期の高額特定資産の取得となります。

自己建設資産の高額判定

高額特定資産は次の2つあり、自己建設資産については、

累計で判定するため課税仕入れの集計が必要となります。

・対象資産(自己建設資産除く)→買ってきた金額で判定

・自己建設資産→自分で作るため金額を集計して判定

集計方法について定義されているため確認します。

(当該自己建設資産の建設等のために要した原材料費及び経費に係るものに限り、当該建設等を行つた事業者が法第九条第一項本文の規定により消費税を納める義務が免除されることとなる課税期間又は法第三十七条第一項の規定の適用を受ける課税期間中に国内において行つた課税仕入れ及び保税地域から引き取つた課税貨物に係るものを除く。次項において「仕入れ等に係る支払対価の額」という。)の合計額

消費税法施行令25条の5第1項第2号カッコ書き

労務費は含みません。労務費の中に課税仕入れがあったとしても集計不要です。(少額不追及)

免税事業者期間中・簡易課税期間中の課税仕入れは含みません。この2つの期間中は、課税仕入れであっても、実額による消費税控除ができないため、租税回避の余地がないからです。

原則課税期間中の課税仕入れの集計する必要があります。

課税事業者が強制される期間

高額特定資産を取得した場合には、一定期間免税事業者に戻れません。

この規定でも3年縛りがあります。

課税事業者が強制される期間は、

他者から高額特定資産を買ってきた場合は、

買った日の属する課税期間の「翌」課税期間から

その高額特定資産を買った日の属する課税期間の初日

以後3年を経過する日の属する課税期間まで

の各課税期間です。

自社で作成した場合は、

累計1000万円以上となった日を買った日と考えます。

規定の一部を引用します。

当該高額特定資産の仕入れ等の日(次の各号に掲げる高額特定資産の区分に応じ当該各号に定める日をいう。)の属する課税期間の翌課税期間から当該高額特定資産の仕入れ等の日の属する課税期間(自己建設高額特定資産にあつては、当該自己建設高額特定資産の建設等が完了した日の属する課税期間)の初日以後三年を経過する日の属する課税期間までの各課税期間における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

一 高額特定資産(自己建設高額特定資産を除く。) 当該高額特定資産の仕入れ等に係る第三十条第一項各号に掲げる場合の区分に応じ当該各号に定める日

二 自己建設高額特定資産 当該自己建設高額特定資産の仕入れを行つた場合に該当することとなつた日

消費税法12条の4第1項

課税事業者期間の具体例

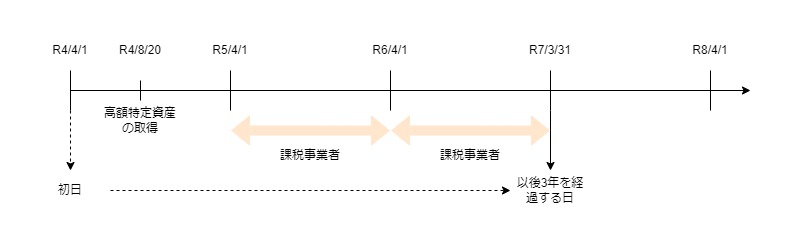

3月決算法人が令和4年8月20日に高額特定資産を取得した。

例を規定にあてはめます。

| 規定 | 具体例 |

|---|---|

| 当該高額特定資産の仕入れ等の日 の属する課税期間の翌課税期間から | 令和4年8月20日 翌課税期間は、 令和5年4月1日~令和6年3月30日 |

| 当該高額特定資産の仕入れ等の日 の属する課税期間の初日 以後三年を経過する日 の属する課税期間まで | 令和4年8月20日 令和4年4月1日 令和7年3月31日 令和6年4月1日~令和7年3月31日 |

| の各課税期間 | 令和6年3月期 令和7年3月期の2期間 課税期間を短縮したり事業年度を変更したとしても原則3年間は課税事業者が強制されます。 |

令和5年3月期に消費税控除を受けた後に、令和6年3月期や令和7年3月期に免税事業者や簡易課税適用事業者となって、預かった消費税を納付しない(益税が発生しない)ように、原則の課税事業者期間を強制させる特例です。

3年縛り期間を過ぎた場合

令和8年3月期に高額特定資産を売却した場合、どうなるでしょうか。

高額特定資産が棚卸資産の場合、棚卸資産の調整規定があるため、租税回避はできません。課税事業者から免税事業者に変わるタイミングで消費税の調整があるからです。(と言っても、この調整期間は免税事業者となる前課税期間だけのような。)

上記の例でいうと

令和5年3月期、高額特定資産の仕入れ等→消費税控除

令和6年3月期、強制課税事業者

令和7年3月期、強制課税事業者→棚卸資産の調整期間

令和8年3月期、免税事業者

令和5年3月期に多額の消費税控除を受けた棚卸資産を令和7年3月31日まで保有していたとしても、令和7年3月期に課税仕入れは発生していないため、調整しようがありません。

高額特定資産が固定資産の場合、調整対象固定資産の調整規定があるため、租税回避はできません。ただし、調整対象固定資産の調整規定は3年間限定です。3年過ぎたら調整規定はありません。

納税義務の免除の規定について、

どこまで制限をかけるのか(免除の特例を設けるのか)という問題でしょう。